BIP-Wachstum vs. Aktienmarktwachstum

Der chinesische „Tiger“ hat schon immer die Aufmerksamkeit der Investoren auf sich gezogen, da China weltweit führend im Wirtschaftswachstum ist und diesbezüglich die Volkswirtschaften Europas und der USA übertrifft. Doch spiegelt sich das Wirtschaftswachstum auch in den Renditen für Aktienanleger wider? Und folgt das Wachstum der Realwirtschaft dem Wachstum, das Aktionäre chinesischer Unternehmen erleben?

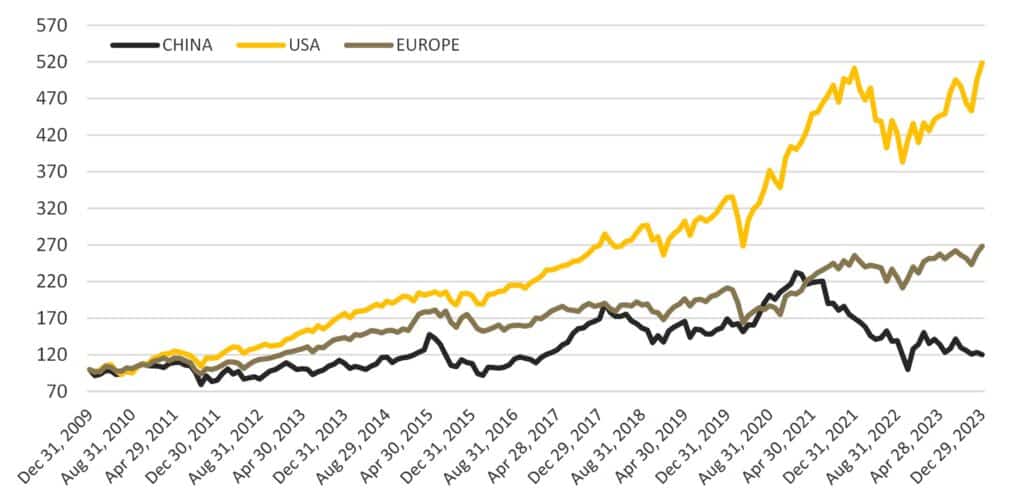

Tatsächlich besteht eine erhebliche Diskrepanz zwischen dem Wachstum der Wirtschaft und der Entwicklung des Aktienmarktes. Während die chinesische Wirtschaft boomt, erzielte der Aktienmarkt kaum Renditen. Im Vergleich dazu wuchs die US-Wirtschaft in einem viel moderateren Tempo als China, dennoch war der US-Aktienmarkt in der Lage Renditen zu erzielen (siehe Abb. 1).

Abbildung 1: Regionale MSCI-Indizes seit 2010 in Landeswährung jährliche Rendite: MSCI China 1.9%, MSCI USA 10.7%, MSCI Europe 3.4%

Es ist wichtig zu erkennen, dass der Aktienmarkt nicht zwangsläufig die wirtschaftliche Situation eines Landes widerspiegelt. Der Aktienmarkt repräsentiert börsenkotierte Unternehmen, die oft weltweit tätig sind und daher in verschiedenen regionalen Volkswirtschaften aktiv sind. Trotz ihrer globalen Präsenz unterliegen diese Unternehmen aufgrund ihres Hauptsitzes bestimmten politischen und regulatorischen Risiken, die sich erheblich auf ihre Performance auswirken können. Zusätzlich spielt eine verantwortungsvolle Unternehmensführung eine entscheidende Rolle, da erfolgreiche Investitionen stark von einem Vertrauensverhältnis zwischen allen beteiligten Parteien abhängen.

Welche Rolle spielt die Bewertung?

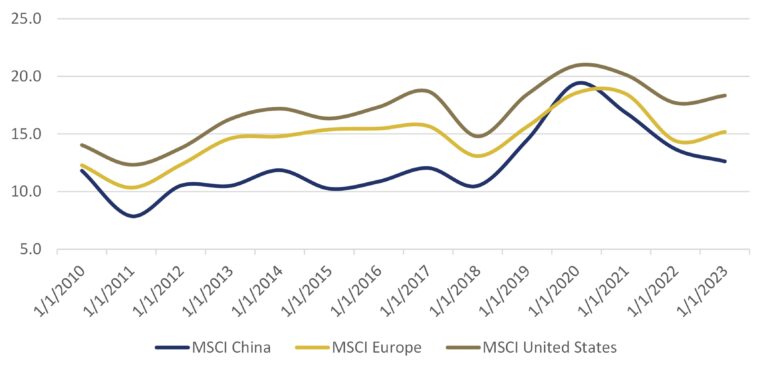

Es fällt auf, dass chinesische Aktien im Vergleich zu US-amerikanischen und europäischen Aktien fast immer mit einem Abschlag gehandelt wurden (Abb. 2). Eine tiefe Bewertung bedeutet nicht immer, dass es sich um ein Schnäppchen handelt, wie wir hier beschrieben haben: (Wie fair ist eine faire Bewertung? | HQAM). Wenn der Aktienkurs eines Unternehmens stark fällt, bedeutet dies nicht zwangsläufig, dass es der richtige Zeitpunkt für einen Einstieg ist. Es besteht immer die Möglichkeit, dass die Aktie ihren Abwärtstrend fortsetzt.

Abbildung 2: Forward P/E (Median) der regionalen MSCI Indizes

Die niedrigeren Bewertungen chinesischer Unternehmen werden oft auf politische Risiken und eine erhöhte politische Unsicherheit zurückgeführt (Yang et al., 2019). Besorgniserregende Probleme im Immobiliensektor, der 30 % des chinesischen BIP ausmacht, haben ebenfalls Druck auf die Bewertungen und die Performance chinesischer Aktien ausgeübt. Die staatlich geförderte Nachfrage führt häufig zu wirtschaftlichen Ungleichgewichten, und der Immobiliensektor ist ein herausragendes Beispiel für die regelmässige Einmischung des Staates. Mehr als die Hälfte der früheren 50 chinesischen Bauträger, darunter Vorzeigeunternehmen wie Evergrande und Country Garden, sind zahlungsunfähig geworden.

Wie sehen die Fundamentaldaten chinesischer Unternehmen aus?

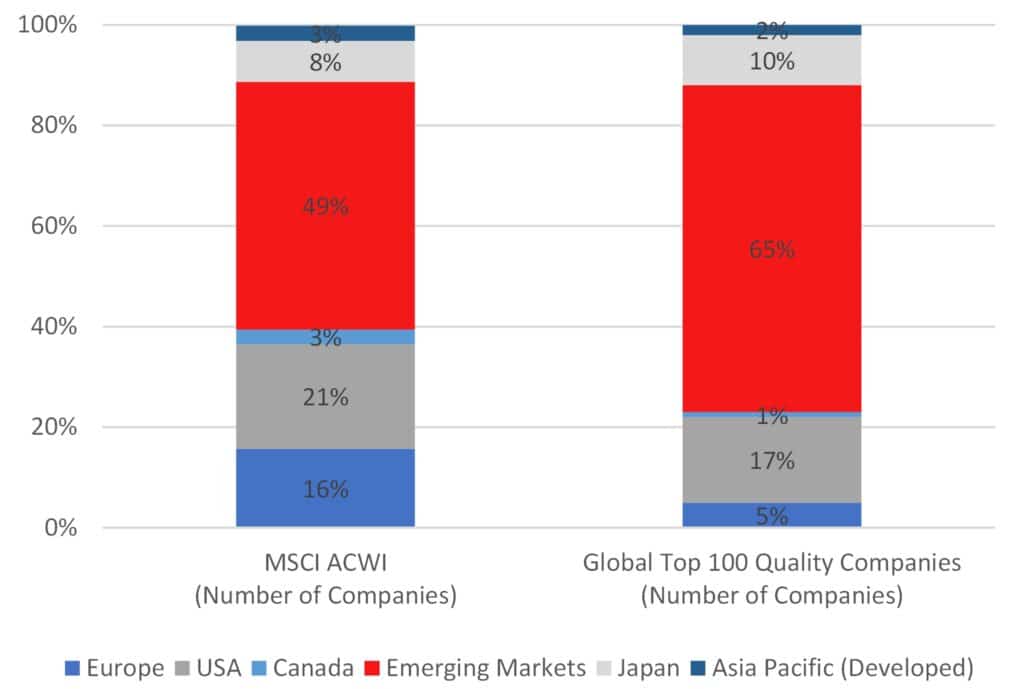

Es mag überraschen, aber die quantitative Beurteilung der Finanzdaten chinesischer Unternehmen übertrifft alle Erwartungen, wie die Ergebnisse unseres Global Corporate Excellence Award zeigen (Abbbildung 3). Während Unternehmen aus Schwellenländern gemessen an ihrer Zahl 49% des globalen Aktienindex MSCI World AC ausmachen, beläuft sich ihr Anteil an den Top 100 Unternehmen der Welt auf 65%, wobei chinesische Unternehmen jeweils die Mehrheit stellen.

Abbildung 3: Anteil der Regionen im MSCI All Country World Index und im Universum der globalen Top 100 Qualitätsunternehmen

Die finanzielle Gesundheit des chinesischen Wirtschaftsraums übertrifft die seiner weltweiten Konkurrenten. Die Kapitalrenditen sind hoch, während die Verschuldung bemerkenswert niedrig ist.

Qualitative Analyse als wichtiges Wertschöpfungselement

Obwohl die Finanzzahlen und traditionellen Kennzahlen chinesischer Unternehmen beeindruckend erscheinen mögen, ist es wichtig, alle Aspekte des Geschäftsmodells und der Wettbewerbsfähigkeit der Unternehmen sorgfältig zu prüfen. Es gab bei chinesischen Unternehmen mehrere Fälle von „kreativer Buchführung“, die zu erheblichen Verlusten in Anlageportfolios führten. Die unzureichende Kontrolle durch Aufsichtsbehörden und eine schwache Corporate Governance haben zu Fällen von Bilanzfälschung geführt, darunter überhöhte Gewinne, zu niedrige Verschuldung und überhöhte Forderungen.

Um mögliche Betrugsfälle aufzudecken, ist eine gründliche qualitative Analyse äusserst wichtig, insbesondere bei Investitionen in Schwellenländern, deren Research-Abdeckung oft unzureichend ist. Diese Märkte werden häufig von den Marktteilnehmern nicht angemessen geprüft, da nur eine begrenzte Anzahl von Analysten zur Verfügung steht.

Eine Information für Investoren – die wichtigsten Erkenntnisse

- Der Aktienmarkt bildet nicht die gesamte Wirtschaft ab.

- Der Grad an politischer Einmischung in den Unternehmenssektor ist ein entscheidender Faktor, der berücksichtigt werden muss. Die Vergangenheit kann wichtige Hinweise hierzu liefern.

- Corporate Governance ist bei Investitionen in Märkten mit begrenzter Historie und Erfahrung im Bereich Investor Relations äusserst wichtig.

- Die formalen Finanzzahlen des Unternehmens sind nur ein Aspekt bei Investitionsentscheidungen.

- Es ist wichtig, zwischen den Zeilen zu lesen und eine gründliche Beurteilung potenzieller Risikofaktoren und zukünftigen Wachstums vorzunehmen.

Zusammenfassend lässt sich feststellen, dass es durchaus möglich ist, in China qualitativ hochwertige Unternehmen zu finden. Allerdings trüben erhebliche Markt- und politische Unsicherheiten das Vertrauen und die Hoffnung auf eine reibungslose Entwicklung dieser Unternehmen, die möglicherweise unter unerwarteten externen Eingriffen leiden könnten.

Referenzen

- Yang, Z., Yu, Y., Zhang, Y., & Zhou, S. (2019). Policy uncertainty exposure and market value: Evidence from China. Pacific-Basin Finance Journal, 57, 101178.

- Gordon (2023), Chinese real estate may be the world economy’s ‘most important single sector,’ says Fitch. But don’t expect Beijing to save it from crisis. Fortune. fortune.com/2023/08/17/china-real-estate-fitch-james-mccormack-downgrade-warning/

WERBUNG

Dieser Beitrag wurde ausschliesslich zu Informations- und Werbezwecken erstellt und stellt weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen dar.