Hoffen Sie nicht darauf, ein gutes Produkt zum niedrigen Preis zu kaufen

Seit Jahresbeginn sahen wir einen herben Rückschlag bei Wachstumswerten – den klaren Gewinnern des letzten Jahres. Das Kapital flüchtete in zyklische zinssensitive und Value-Aktien, da die Anleger ängstlich mögliche Anzeichen von Inflation beobachteten. Den schmerzhaftesten Ausverkauf erlebten wir bei jenen Aktien, deren Bewertungsniveau deutlich über dem Marktdurchschnitt lag. Daher stellte sich die Frage, ob Wachstumswerte, vor allem aus dem Tech-Sektor, so deutlich überbewertet waren wie damals in den Jahren 1999-2000. Sicherlich kann man die aktuelle Entwicklung nicht mit der Situation von vor zwei Jahrzehnten vergleichen, denn im Gegensatz zu damals liefern viele Tech-Firmen heute nachhaltig Mehrwert, während ihr zukünftiges Wachstumspotenzial weiterhin aussergewöhnlich ist, unterstützt von einem grossartigen Management und den weltbesten Ingenieurtalenten. Gute Unternehmen mit einem aussergewöhnlichen adressierbaren Gesamtmarkt können einfach nicht auf niedrigem Niveau bewertet werden.

Wenn Sie einen Urlaub in einem Fünf-Sterne-Hotel buchen, zahlen Sie natürlich einen Aufpreis für bessere Zimmer, Vielfalt der Annehmlichkeiten und Qualität des Services. Oder wenn Sie sich entscheiden, ein iPhone statt Xiaomi zu kaufen – auch hier zahlen Sie einen Aufschlag für schöneres Design oder bessere Sicherheit. Das Gleiche gilt für Aktien – gute Unternehmen werden zu Premium-Preisen gehandelt und das ist OK.

Wenn die Aktie jedoch ihre Rallye fortsetzt, kommt man nicht umhin, sich zu fragen, an welchem Punkt sie überkauft wird und wann die implizite Wachstumsrate, basierend auf der Bewertung, aufhört, realistisch zu werden. Diese Fragen wollen wir in unserem März-Insight diskutieren, da wir beobachten, dass der Markt in einen Fiebermodus gerät und unentschlossen ist, was die Angemessenheit der Bewertungen angeht.

Bewertungsmetrik auf Basis des Lebenszyklus

Wir möchten die Debatte damit beginnen, dass wir der festen Überzeugung sind, dass die Bewertung eines Unternehmens durch den Vergleich seines Gewinnmultiplikators mit dem des Marktes (oder der Branche oder dem eigenen historischen Durchschnitt) wenig bis gar keinen Sinn macht, es sei denn, man berücksichtigt das Entwicklungsstadium des Unternehmens. Man kann weder das PE eines reinen Wachstumsunternehmens wie Pinterest noch das PE eines Value-Unternehmens wie ExxonMobil mit dem Multiplikator des allgemeinen Marktes vergleichen, da es sich um völlig unterschiedliche Unternehmensprofile handelt. Ein solcher Ansatz würde dazu führen, dass man ein komplettes Portfolio von Value-Aktien besitzt, die sich seit 2007 schlechter als der Markt entwickelt haben und die nicht ohne Grund billig sind.

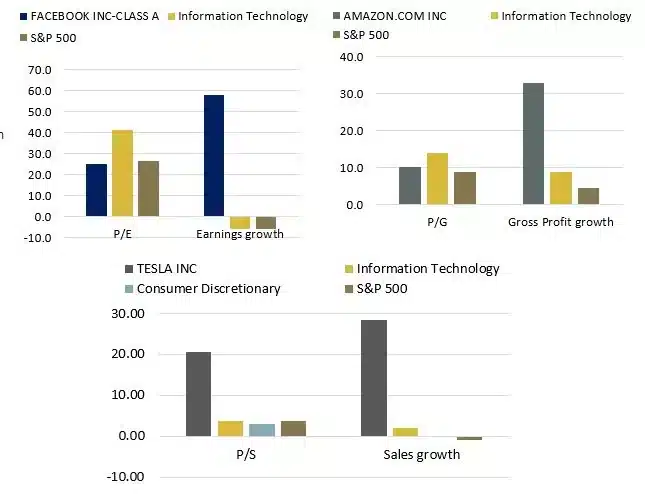

Wir glauben, dass der richtige Ansatz – nämlich Äpfel mit Äpfeln zu vergleichen – darin besteht, den Lebenszyklus eines Unternehmens zu berücksichtigen und es mit den Unternehmen der gleichen Branche zu vergleichen. Es wird auch ganz klar, dass PE oder PE-Forward nur dann verwendet werden können, wenn das Unternehmen stabile Erträge ausweisen kann und wenn kein schwerer Investitionszyklus für signifikante Änderungen des Geschäftsmodells erforderlich ist, d. h. wenn das Unternehmen die reife Entwicklungsphase durchläuft wie Facebook jetzt.

Abb.1: Bewertungsmultiplikatoren in Abhängigkeit vom Lebenszyklus

Quelle: HQAM, Reuters

Wenn sich das Unternehmen in der Expansionsphase befindet, beneidenswerte Umsatzzahlen vorweisen kann und gleichzeitig alle Gewinne reinvestiert, wäre das Kurs-Brutto-Gewinn-Verhältnis als Bewertungsmassstab am besten geeignet. Es gleicht die Auswirkungen der enormen Investitionen aus, die sich vorübergehend negativ auf die Nettorentabilität auswirken, aber eine hervorragende Basis für zukünftiges Wachstum schaffen – wie im Fall von Amazon. Schließlich, wenn das Unternehmen am Anfang seiner Entwicklungsreise steht oder einen Turnaround macht und daher eine schwache Profitabilität aufweist, wäre die offensichtliche Wahl das Kurs-Umsatz-Verhältnis. Dies könnte eine geeignete Bewertungsmetrik für solche Wachstumsunternehmen wie Etsy, Pinterest oder Tesla sein.

Berücksichtigung von F&E – fair gegenüber IT und Healthcare

Im Rahmen der Bewertungsbeurteilung konnten wir die Diskussion über die F&E-Ausgaben nicht auslassen, die einen erheblichen Teil der Cashflows in Unternehmen ausmachen, die in F&E-intensiven Branchen wie IT, Gesundheitswesen und manchmal auch in der Konsumgüterindustrie tätig sind. Normalerweise werden F&E-Ausgaben als Aufwand verbucht und nicht kapitalisiert, was eine nachteilige Position für Unternehmen mit hohen F&E-Ausgaben im Vergleich zu kapitalintensiven Unternehmen schafft, die ihre Ausgaben kapitalisieren und vergleichsweise “aufgeblähte” Gewinne ausweisen.

Wir haben bereinigte KGVs (durch Herausrechnen der F&E-Kosten aus den Gewinnen) für FAAMG-Unternehmen, die oft als überbewertet gelten, neu berechnet. Im Ergebnis liegt die Bewertung von Facebook und Google unter dem Marktmedian, während die Bewertung von Amazon nicht mehr beängstigend zu sein scheint.

Abb.2: FAAMG und Tesla PE vs. PE ohne F&E, Ende Feb 2021.

| Industry | P/EPS | Price/(EPS+R&D p.sh.) | |

| FACEBOOK INC | 25.2 | 15.4 | |

| APPLE INC | 31.8 | 24.4 | |

| ALPHABET INC | 34.0 | 20.2 | |

| MICROSOFT CORP | 34.2 | 24.6 | |

| AMAZON.COM INC | 73.0 | 24.3 | |

| TESLA INC | 752.2 | 275.6 | |

| S&P 500 | 26.6 | 22.5 |

Quelle: HQAM, Reuters

Wettbewerbsfähigkeit und TAM – Schlüsselvariablen

Die Märkte sind heutzutage so stark in der Zukunft verankert, dass traditionelle Bewertungsmetriken, die auf vergangenen Gewinnen oder sogar auf prognostizierten Gewinnen für 1-3 Jahre basieren, zu einer fehlerhaften Meinung über den wahren Wert zukünftiger Champions führen können. Die Wettbewerbsfähigkeit des Unternehmens, also seine Fähigkeit, den Marktanteil zu vergrössern, und der gesamte adressierbare Markt (TAM) sind jetzt zu den Schlüsselfaktoren geworden, die bei der Beurteilung der Fairness des Marktpreises berücksichtigt werden sollten. So ist beispielsweise die hohe Bewertung von Tesla teilweise durch den enormen TAM gerechtfertigt – die Verkäufe von Elektrofahrzeugen werden bis 2025 voraussichtlich um das 20-fache steigen (ARK Invest), wobei Tesla, das mit einem Anteil von 16% derzeit sehr wettbewerbsfähig ist, voraussichtlich die grössten Gewinne einfahren wird. Darüber hinaus ist Tesla gut positioniert, um vom Trend des autonomen Fahrens zu profitieren, der den Autoherstellern Gewinne in Höhe von $250 Mrd. bescheren soll. Wenn das Unternehmen ausserdem einen hohen Leverage aufweist – was für ein zyklisches Unternehmen ein erhebliches Risiko darstellt, für ein Wachstumsunternehmen jedoch eine grosse Chance ist – kann dies dazu beitragen, das Gewinnwachstum zu beschleunigen, sobald die Phase der hohen Investitionen vorbei ist. Ein hoher operativer Leverage half beispielsweise Adobe, seinen Umsatz in den letzten zehn Jahren um das Vierfache zu steigern, während sich das Betriebsergebnis versechsfachte.

Bewertungsmarker

Bei der Beurteilung der Unternehmensbewertung sind viele Nuancen zu berücksichtigen, wie z.B. Ertragswachstum und Innovationspotenzial, Leverage, TAM und Wettbewerbsfähigkeit. Dies sind hoffentlich markante Orientierungspunkte, die Ihnen helfen, sich im Bewertungsdschungel nicht völlig zu verirren und feststellen zu können, ob die Bewertung der wachstumsstarken Aktie für Sie fair genug ist, um einzusteigen, bevor sie ihren nächsten Höhepunkt erreicht hat. Wie Sie ebenfalls wissen, legen wir grossen Wert darauf, neben einer attraktiven Bewertung auch die fundamentale Qualität eines Unternehmens zu berücksichtigen. Wie sich in den letzten 20 Jahren gezeigt hat, liefern beide Komponenten zusammen (Qualität und Bewertung) ein hervorragendes Performanceversprechen.