Ist der Markt übermässig gestiegen?

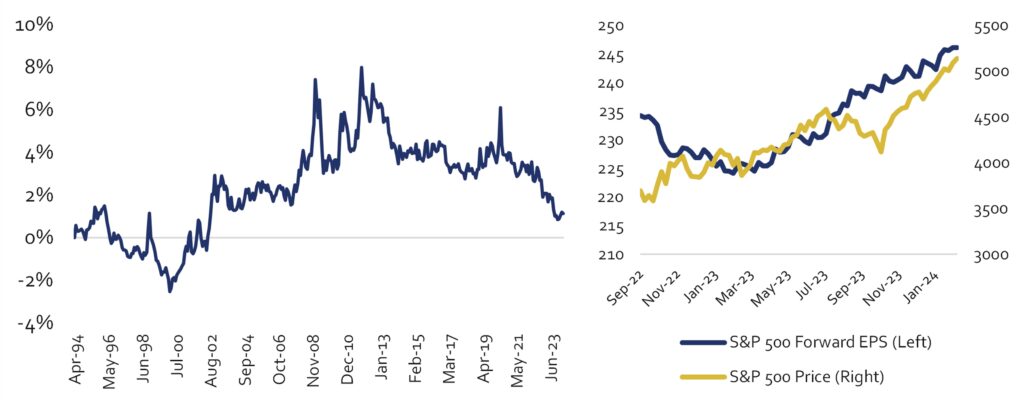

Nach einem beeindruckenden Jahr 2023 für Aktienrenditen könnten einige Anleger unsicher sein, was sie in diesem Jahr erwartet. Ein Faktor, der oft als Anzeichen für eine Überhitzung der Aktienmärkte betrachtet wird, ist die Differenz zwischen der Gewinnrendite des S&P 500 und der Rendite von 10-jährigen Staatsanleihen, die kürzlich den niedrigsten Stand seit Jahren erreicht hat (siehe Abbildung 1), was oberflächlich betrachtet auf eine Überhitzung der Aktienmärkte hindeutet. Es ist jedoch wichtig zu beachten, dass die Fed für 2024 drei Zinssenkungen in Aussicht gestellt hat – eine Tatsache, die sich während der Rallye von 2023 in Verbindung mit der Verbesserung der Gewinnerwartungen fortwährend widerspiegelte.

Abbildung 1: Spanne zwischen S&P 500-Gewinnrendite und 10-jähriger Treasury-Rendite (links); S&P 500-Kurs- und Gewinnerwartungen (rechts); per 29.02.2024

Auf der Ertragsseite zeigen sich bereits Anzeichen für ein Ende des Lagerabbaus und eine Erholung in Sektoren, die 2023 gelitten haben, wie z. B. die Halbleiterindustrie und das verarbeitende Gewerbe. Auch der nachlassende Inflationsdruck in Form von niedrigeren Rohstoffpreisen und Transportkosten gibt vielen Unternehmen Rückenwind (obwohl die Entwicklungen im Nahen Osten dies gefährden könnten).

Angesichts der Anzeichen dafür, dass sich die Inflation nicht verfestigt hat, spiegelt die Bewertung des Aktienmarktes unserer Meinung nach die verbesserten Ertragsaussichten sowie die geringere makroökonomische Unsicherheit wider.

Der Bewertungsaspekt von Quality

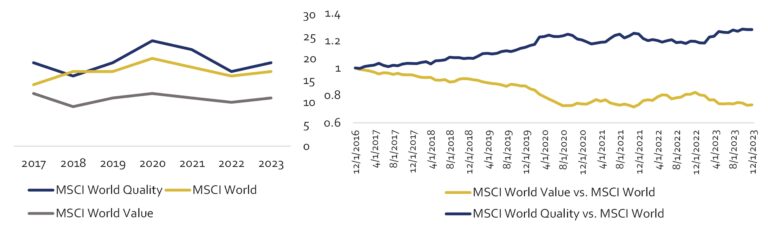

Für Quality war 2023 ebenfalls ein starkes Jahr mit einer soliden Outperformance, während die Bewertung von Quality gestiegen ist, nachdem sie 2022 überproportional gelitten hatte (Abb. 2). Bedeutet dies jedoch, dass aktuell ein ungünstiger Zeitpunkt für den Einstieg in Quality ist?

Abbildung 2: Forward-KGV (links); Kursrendite von Quality und Value im Vergleich zum MSCI World (rechts), per 29.02.2024

Die Erfahrungen der letzten zwei Jahre zeigen deutlich, dass Veränderungen der Bewertungsmultiplikatoren kurzfristig zu volatilen Renditen führen können, dass es jedoch ein aussichtsloses Unterfangen ist, solche Schwankungen konsequent vorherzusagen. Langfristig überwiegen jedoch die Fundamentaldaten das kurzfristige Rauschen und führen zu einer Outperformance von Quality (siehe Abbildung 2), trotz seiner überdurchschnittlichen Bewertung. Der Bewertungsaspekt von Quality ist etwas, das unsere Kunden zu Recht von Zeit zu Zeit in Frage stellen. Als Verfechter des Ansatzes „Qualität zu attraktiver Bewertung“ mag es kontraintuitiv erscheinen, dass Qualitätsportfolios im Vergleich zum Markt typischerweise einen Aufschlag aufweisen. Wenn es jedoch darum geht, Unternehmen mit soliden Fundamentaldaten, dauerhaften Wettbewerbsvorteilen und nachhaltiger Ertragskraft zu einem Abschlag gegenüber dem Markt zu kaufen, dann haben wir leider nicht viele Unternehmen, in die wir investieren könnten. Auch wenn sich gelegentlich Schnäppchen im Bereich der Qualität finden lassen (man denke nur an das KGV von Meta von 11 im Oktober 2022), müssen wir in der Regel akzeptieren, dass die von uns gekauften Unternehmen augenscheinlich nicht billig sein werden.

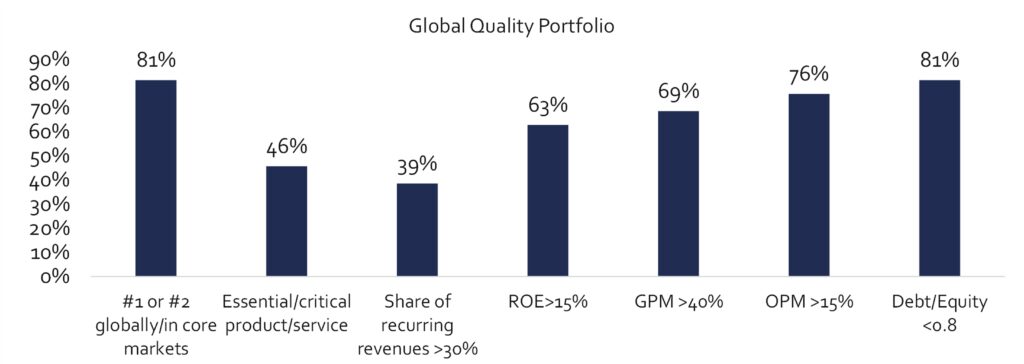

Quality verdient einen Aufschlag

Was ist also das Geheimnis hinter Quality, das zu diesem Phänomen führt? Es geht nicht nur um das EPS-Wachstum. Wir berücksichtigen zwar das Wachstum bei der Bewertung, aber für uns muss das EPS-Wachstum nicht unbedingt hoch sein – noch wichtiger ist die Frage, ob es nachhaltig ist und zumindest die Erwartungen des Marktes erfüllen kann. Aufgrund dieser Tatsache können selbst Qualitätsunternehmen mit eher bescheidenen Wachstumsprofilen, insbesondere in den Sektoren Basiskonsumgüter (wie Costco) und Gesundheitswesen (wie Agilent), anspruchsvolle Bewertungen aufweisen, da die Unsicherheit über ihre Wachstumsaussichten geringer ist. Die Merkmale des Geschäftsmodells führen ebenfalls zu Unterschieden in der Bewertung. Qualitätsunternehmen sind nicht nur fundamental überlegen, sondern auch: 1) führend in ihren Märkten; 2) verfügen über einen hohen Anteil an wiederkehrenden Einnahmen; 3) bieten erfolgskritische Produkte oder Dienstleistungen an – alles Faktoren, die zur Nachhaltigkeit ihrer Ertragskraft beitragen. Solche Unternehmen werden selten mit einem Abschlag gegenüber dem Markt gehandelt – und das ist keine schlechte Sache.

Abbildung 3: Qualitätsmerkmale; per 31.12.2023

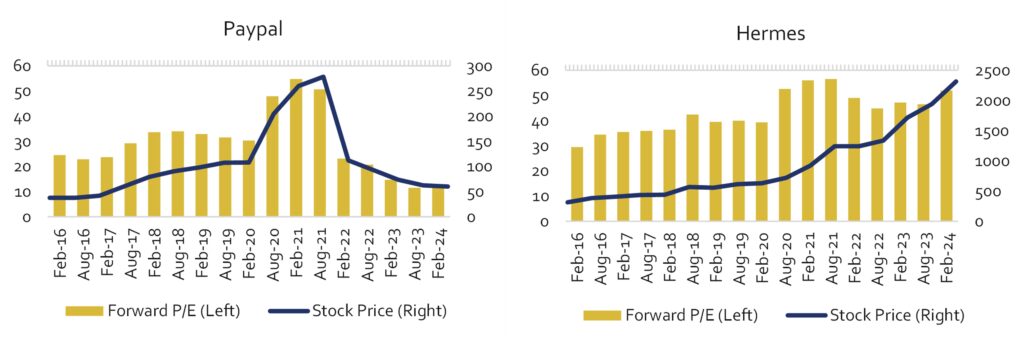

Die Geschichte hinter den Multiplikatoren

Die Bewertung sollte vielmehr die Stärke eines Geschäftsmodells widerspiegeln: Wenn die Geschichte vielversprechend ist, aber der Markt sie nicht unterstützt, sollte man skeptisch sein, da dies auf mögliche zukünftige Schwierigkeiten hinweisen könnte. Ein Beispiel dafür ist PayPal, das mit einem Kurs-Gewinn-Verhältnis von 11 gehandelt wird – ein Schnäppchen für einen Marktführer im Zahlungsverkehr mit einer hervorragenden Bilanz. Auch wir sind einmal in diese Falle getappt, da wir das Unternehmen in der Annahme hielten, dass das Risiko-Ertrags-Verhältnis überzeugend ist. In einer Branche, in der Preise nur übernommen und nicht gesetzt werden können und die schnell zur Massenware wird. Dabei ist jedoch der Endwert des Unternehmens, der grösste Teil der Bewertung, in Frage gestellt. Am anderen Ende der Skala erscheinen einige Unternehmen immer teuer, wie zum Beispiel der Luxusriese Hermès, der mit einem KGV von 45 gehandelt wird. Auch wenn Hermes kein wachstumsstarkes Unternehmen ist, legt der Markt grossen Wert auf die zeitlose Qualität und Attraktivität der Produkte des Unternehmens sowie auf die Widerstandsfähigkeit seines Geschäftsmodells, das sich seit mehr als zwei Jahrhunderten bewährt hat.

Derartige Unterschiede im Geschäftsmodell müssen unbedingt analysiert werden, um zu beurteilen, ob die Bewertung fair ist.

Abbildung 4: Forward P/E-Multiplikatoren und Aktienkurswachstum von PayPal und Hermès; per 29.02.2024

Qualitative Analyse im Kontext der Bewertung

Die Bewertung ist ebenso sehr Kunst wie Wissenschaft, und es gibt keinen ultimativen Leitfaden, um sich dem Thema zu nähern. Eine gründliche Beurteilung der Bewertung ist jedoch genauso wichtig wie die Beurteilung der fundamentalen Qualität. Daher ist unsere Einschätzung, was eine attraktive Bewertung ausmacht, ein umfassender Prozess, der mit der Analyse einer Reihe von Multiplikatoren beginnt (das KGV ist nur die Spitze des Eisbergs), aber weit darüber hinausgeht. Ebenso wichtig ist es für uns zu verstehen, wie der Multiplikator im Kontext des Geschäftsmodells aussieht, im Vergleich zu Unternehmen ähnlicher Qualität und unter Berücksichtigung der Wachstumsaussichten des Unternehmens und seiner Nachhaltigkeit.

WERBUNG

Dieser Beitrag wurde ausschliesslich zu Informations- und Werbezwecken erstellt und stellt weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen dar.