Mit großer Wahrscheinlichkeit ist das erste Halbjahr 2022 nicht so verlaufen, wie es die meisten Anleger zu Beginn des Jahres erwartet hatten. Und man kann mit Sicherheit sagen, dass Russlands „Spezialoperation“ in der Ukraine zu einem exogenen Ereigniss geworden ist, das langfristige, breit angelegte kaskadenartige Folgen auf globaler Ebene hat. Nach zwei Jahren Pandemie, nachdem endlich Impfstoffe verfügbar waren und die Sicherheitsmaßnahmen aufgehoben wurden, haben sich die globalen Märkte darauf gefreut, dass die Dinge „wieder normal werden“, nur um dann brutal enttäuscht zu werden. „If you want to make God laugh, tell him about your plans, right?”

Da die Inflation sowohl in den USA als auch in Europa außer Kontrolle geraten ist, die Benzinpreise in die Höhe geschossen sind und die Europäische Union aufgrund ihrer übermäßigen Abhängigkeit von russischem Gas am Rande einer Energiekrise steht, ist es kein Wunder, dass die globalen Wachstumsaussichten von Monat zu Monat schlechter geworden sind. Erst im Juni hat die Weltbank ihre BIP-Prognose für 2022 auf 2,9 % gesenkt (gegenüber 4,1 % im Januar) und vor einer Stagflation im Stil der 1970er Jahre gewarnt. Die Welt ist wieder einmal aus den Fugen geraten, nicht nur wirtschaftlich, sondern auch politisch. Die Länder weiten ihre Verteidigungsbudgets aus, Deutschland rüstet wieder auf, während Schweden und Finnland kurz vor einem NATO-Beitritt stehen. Die Frage, die sich viele stellen, lautet: Wird China als nächstes Taiwan für sich beanspruchen? Die Welt steht kurz davor, sich erneut zu spalten, und die Risiken eines zunehmenden Protektionismus und wirtschaftlicher Divergenzen waren selten so hoch.

Anleger flüchteten in diesen unsicheren Zeiten in vermeintlich sichere Value-Aktien, und verhalfen diesem Anlagestil zu einem Revival im ersten Halbjahr 2022 der sowohl die jeweiligen Benchmarks als auch Growth-Aktien auf allen Märkten übertraf. Da Qualitätsunternehmen einen Wachstum-Tilt haben, war die erste Jahreshälfte schwierig, insbesondere für konzentriertere Portfolios wie das Global Quality Top 8 Portfolio. Im MSCI World Index war Energie (+36 % YTD) der absolute Gewinner in der ersten Hälfte dieses Jahres, insbesondere Öl- und Gaswerte wie Occidental Petroleum, Exxon Mobil oder Equinor. Gleichzeitig gelang es defensiveren Sektoren wie Versorgungsunternehmen (+2,4 % im Jahr 2022), Basiskonsumgütern (-1,5 %) und dem Gesundheitswesen (-2,2 %) ebenfalls, den breiteren Markt deutlich zu übertreffen. Auf der anderen Seite wurden Konsumgüter (-25,8 % YTD), IT (-23,5 %) und die technologielastigen Kommunikationsdienste (-21,4 %) in den ersten sechs Monaten des Jahres am stärksten abgestoßen.

Im Fokus – ESG Greenwashing

Beurteilen Sie ein Buch nicht nach seinem Einband

Nachhaltige Investitionen verzeichnen seit einigen Jahren einen starken Zuwachs von Anlagegeldern. Diese Investitionen werden in der Regel als „ESG“ bezeichnet: ein Begriff, der drei Themenbereiche abdeckt, nämlich Umwelt, Soziales und Corporate Governance. Im engeren Sinne steht Nachhaltigkeit laut Duden für „eine lang anhaltende Wirkung“ – oder anders ausgedrückt, für Dauerhaftigkeit. Aus wirtschaftlicher Sicht kann man ESG als langfristiges, solides Management bezeichnen. Das klingt auf jeden Fall nach einer sehr positiven Sache.

Doch wo viel Geld fließt, gibt es einen großen Anreiz, sich nach außen hin so zu präsentieren, dass die größtmögliche Anziehungskraft erzeugt wird. Und leider stimmt das „Außen“ nicht immer mit dem „Innen“ überein und genau dafür steht „Greenwashing“. Ursprünglich wurde der Begriff 1986 von dem Umweltschützer Jay Westerveld verwendet, um eine Praxis von „save the towel“ zu beschreiben, die von der Hotelbranche übernommen wurde. Mit dieser Praxis wurde den Gästen suggeriert, dass sie durch die Wiederverwendung ihrer Handtücher dazu beitragen, den Wasserverbrauch zu senken und damit der Umwelt zu helfen. Die Wahrheit war jedoch prosaischer – mit dieser Praxis versuchten die Hotels einfach nur, ihre Ausgaben für die chemische Reinigung zu senken, und nutzten ESG als einen schicken Deckmantel, um dies zu erreichen und damit durchzukommen.

Leider ist „Greenwashing“ seither nicht nur nicht verschwunden, sondern hat sich sogar massiv ausgebreitet. Heutzutage werden immer mehr skandalöse Details bekannt, wenn sich bekannte multinationale Unternehmen, die das ESG-Narrativ propagieren, als überhaupt nicht grün und nachhaltig erweisen. Und wenn man sich ESG-Fonds anschaut, wird das Problem noch akuter, denn in der Zusammensetzung mancher Fonds finden sich Unternehmen, die niemals hätten aufgenommen werden dürfen. So wie ein Bergbauunternehmen, das radioaktive Abfälle in französische und belgische Mülldeponien verschüttet hat, was Krebs verursacht, Haustiere getötet und Anwohner krank gemacht hat. Ja, jetzt behaupten sie, dass sie sich für das Recycling von Industriemetallen einsetzen, aber ist das wirklich genug? Die Wurzel aller Probleme ist, dass die ESG-Kriterien so weit gefasst, unscharf und heterogen sind, dass man kein Superhirn braucht, um ein Schlupfloch für ein „grünes“ Etikett zu finden. Daher war es keine Überraschung, als mehr als die Hälfte der Amerikaner bei einer Umfrage im Jahr 2021 angaben, dass sie den Nachhaltigkeitserklärungen der Unternehmen entweder kaum oder gar nicht glauben.

Es gibt auch grünes Licht

Aber es ist nicht alles schlecht, und es passieren auch derzeit gute Dinge. Es gibt Unternehmen, die wirklich etwas bewegen oder sich ehrlich für Veränderungen einsetzen, und wir sind der festen Überzeugung, dass Qualität und Nachhaltigkeit Hand in Hand gehen. Erstens sind Unternehmen, denen es gelingt, dank ihres soliden Geschäftsmodells, ihres kompetenten Managements und ihrer Finanzkraft – allesamt entscheidende Attribute von Qualitätsunternehmen – langfristig robust zu bleiben, auch aus wirtschaftlicher Sicht nachhaltig. In der Regel setzen solche Unternehmen die Inputfaktoren (Personal, Kapital, Energie und andere Ressourcen) “sparsam” ein, um möglichst konstante und hohe Renditen zu erzielen.

Darüber hinaus wird Governance im Rahmen des Qualitätsansatzes auch als wesentliches Element einer dauerhaften, wenn auch nachhaltigen Entwicklung betrachtet. Ein chinesisches Sprichwort besagt, dass der Fisch vom Kopf her stinkt – und das gilt auch für die Geschäftswelt. Vielfalt, Erfahrung, Engagement und Unabhängigkeit – das sind wesentliche Eigenschaften von Führungsgremien, um eine nachhaltige, langfristige Unternehmensentwicklung zu gewährleisten, die dem gesamten System zugute kommt. Wenn der Kern stark ist, sind die Erfolgschancen viel höher, und wenn die Dinge gut laufen, haben die Unternehmen mehr Kapazitäten und Ressourcen, um sich dem Thema ESG zu widmen.

Ausblick: Wie schlimm muss es noch werden, bevor es besser wird?

Mehr Wolken am Horizont

Am 11. Juli ist der physische Gasfluss durch die Nord Stream 1-Pipeline, die russisches Gas nach Deutschland bringt, im Wesentlichen auf Null gesunken. Offiziell – wegen einer geplanten jährlichen Wartung, die zwölf Tage dauern wird, während die inoffizielle Botschaft laut und deutlich ist: Ihr habt Sanktionen verhängt, und wir haben euch die lebenswichtige Energieader abgeschnitten. Offizielle Vertreter des Sektors haben bereits geschätzt, dass sich die Energiekosten der Haushalte im Land dadurch wahrscheinlich verdreifachen werden. Auch in den übrigen Teilen Europas ist die Lage nicht viel rosiger. Nach Angaben der OECD stiegen die durchschnittlichen Energiekosten für Privathaushalte in der EU bereits in den 12 Monaten bis März 2022 um 41 %.

Auf der anderen Seite des Atlantiks werden die Marktteilnehmer lautstark auf die mögliche Immobilienblase hingewiesen. Die starke pandemiebedingte Nachfrage, gepaart mit einer schleppenden Bautätigkeit, einer Materialinflation und Engpässen in der Versorgungskette, hat in den USA zu einer historischen Wohnungsknappheit geführt, während das Ungleichgewicht zwischen Angebot und Nachfrage die Marktpreise in die Höhe schnellen ließ. Im Jahr 2022 war die Nachfrage so groß, dass Immobilienmakler die Käufer gegeneinander ausspielten, während die Bauunternehmen den Verkauf künstlich begrenzten und Preiserhöhungsklauseln in die Verträge aufnahmen, die es ihnen ermöglichten, die Preise bei steigenden Kosten anzuheben. Nach Angaben von Realtor.com erreichte der durchschnittliche Angebotspreis in den USA im Juni ein weiteres Rekordhoch und lag bei 450.000 $, was einem Anstieg von fast 17 % gegenüber dem Vorjahr entspricht. Da das Land jedoch mit einer rekordhohen Inflation zu kämpfen hat und die US-Notenbank ihre Leitzinserhöhungen beschleunigt, werden steigende Hypothekenzinsen höchstwahrscheinlich die Nachfrage bremsen. Die Aufweichung des Marktes ist bereits im ganzen Land zu beobachten – der US-Wohnungsbau brach im Mai um 14,4 % auf ein 13-Monats-Tief ein, die Baugenehmigungen gingen zurück, und auch die Stimmung unter den US-Wohnungsbauern ist im Juni den sechsten Monat in Folge gesunken.

Abb.1 Auswirkungen des Anstiegs der Energiepreise auf das Budget der Haushalte in ländlichen und städtischen Gebieten (in % der Gesamtausgaben) (Quelle: OECD, Eurostat)

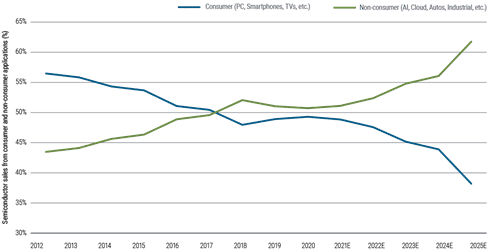

Eine weitere Unsicherheit bringt die Halbleiterindustrie mit sich. Seit dem letzten Abschwung war die Rhetorik ziemlich eindeutig: Da die Chipindustrie heute fast jeden Aspekt der Weltwirtschaft antreibt, hat sie sich allmählich von einer zyklischen zu einer säkularen Branche gewandelt. Was früher ein “Boom and Bust”-Sektor war, dessen Wachstum eng mit dem BIP-Wachstum korreliert war, wird heute als allgegenwärtig und daher als alternativlos angesehen. Ob sich diese Theorie bewahrheitet oder nicht, wird sich zeigen, und zwar schon recht bald – mit der beginnenden Gewinnsaison gibt es bereits erste Anzeichen für eine allgemeine Schwäche im Chipsektor nach fast zwei Jahren starker Nachfrage. Aufgrund der gedämpften Konsumausgaben und der Unterbrechung der Lieferkette sind die weltweiten PC-Lieferungen laut Gartner im zweiten Quartal bereits um 12,6 % zurückgegangen – der stärkste Rückgang seit neun Jahren. Auch der Smartphone-Markt zeigt Anzeichen von Schwäche: Im Mai sanken die weltweiten Verkäufe um 4 % gegenüber dem Vormonat und um 10 % gegenüber dem Vorjahresmonat. Wenn der Non-Consumer-Markt jedoch stark bleibt, wird sich der Halbleitersektor doch noch in einer Trendwende hin zu einer säkulären Branche befinden.

Abb.2 Anteil des Halbleiterumsatzes nach Anwendungen (Quelle: Bank of America, IDC, HIS)

Qualitätsunternehmen sind gut positioniert

Wie bereits mehrfach in diesem Rückblick hervorgehoben, war das Umfeld der ersten sechs Monate des Jahres 2022 von vielen Unsicherheiten geprägt, und bis heute bleiben viele Risiken bestehen. In Anbetracht der schwierigen globalen makroökonomischen und politischen Entwicklungen war es keine Überraschung, dass die Anleger dazu neigten, Growth-Titel abzustossen und sich im Aktienbereich den Value-Titeln zuzuwenden sowie andere, weniger riskante Anlageklassen zu bevorzugen.

Überraschend war, dass die Bedeutung von Investitionen in fundamental gesunde Unternehmen weitgehend vernachlässigt wurde. Infolgedessen wurden hochprofitable Unternehmen mit anhaltend guten Wachstumszahlen, die nach Ansicht von HQAM attraktiv bewertet sind, genauso viel oder sogar stärker verkauft als Unternehmen mit vielen berechtigten Spekulationen über ihre Zukunft. Wir haben immer wieder betont, dass eine nachhaltige fundamentale Qualität auch in diesen schwierigen Zeiten eine attraktive langfristige Anlage darstellt, weil sie unter anderem verschiedenen Gegenwinden standhalten kann, sei es Inflation oder steigende Zinsen. Und es gibt eine Reihe von Faktoren, die zu dieser bemerkenswerten Beständigkeit beitragen.

Qualitätsunternehmen sind hochprofitabel und haben in der Regel einen geringeren operativen Leverage; daher reagieren ihre Gewinne weniger empfindlich auf Umsatzschwankungen. Darüber hinaus sind Qualitätsunternehmen meist führend in ihrer Branche oder Nische, und sie behalten diese Führungsposition unter anderem dadurch, dass sie innovativ bleiben. Daher gehören Investitionen in Forschung und Entwicklung zu den obersten Prioritäten solcher Unternehmen, und diese Aktivität können sie sich dank der oben erwähnten hohen Rentabilität leicht leisten.

Als Marktführer in einem bestimmten Bereich kann ein Unternehmen auch den Preis für die von ihm verkauften Produkte oder Dienstleistungen diktieren und so die Gewinnspannen auf einem hohen und stabilen Niveau halten. Dies gilt selbst dann, wenn die Inputpreise (z. B. Rohstoffe, Löhne) schwanken oder steigen, was heutzutage ein besonders akutes Problem darstellt.

Eines der Hauptmerkmale von Qualitätsunternehmen ist außerdem eine starke Bilanz und eine deutlich geringere Verschuldung als ein durchschnittliches Unternehmen in der Benchmark; daher sind diese Unternehmen weniger von drohenden Erhöhungen der Leitzinsen betroffen. Die Kapitalintensität, die den Kapitalbedarf zur Erzielung eines bestimmten Gewinns misst, ist ein weiteres Kriterium, bei dem Qualitätsunternehmen in einem Klima steigender Zinssätze und Inflation eine gute Position einnehmen. Qualitätsunternehmen sind in der Regel weniger kapitalintensiv als der Benchmark-Durchschnitt, was bedeutet, dass sie von steigenden Inputkosten weniger betroffen sind und flexibler auf die sich schnell ändernden Gegebenheiten reagieren können.

In Anbetracht all dessen können wir zwar nicht in die Zukunft sehen, aber die Geschichte kann uns eine gute Erkenntnis vermitteln. Und diese Erkenntnis lautet, dass Qualitätsunternehmen eine sehr gute Erfolgsbilanz haben, wenn es darum geht, Widerstandsfähigkeit, fundamentale Stärke und die Fähigkeit zu zeigen, durch schwierige Zeiten zu navigieren.

Wenn Sie weitere Informationen über unsere aktuelle Positionierung und unsere Prognose haben möchten, können Sie unser aktuelles Quality White Paper hier lesen.