Eine unglückliche Kombination für den Start 2022 an den Aktienmärkten

Der Beginn des Jahres 2022 war ziemlich holprig, was vielen Investoren unruhige Tage bereitete, insbesondere wenn sie einen Growth-Tilt in ihrem Aktienportfolio hatten. Es war eine Vielzahl von Faktoren, die den grössten Abwärtstrend seit dem freien Fall der Märkte im März 2020 aufgrund der Ausbreitung des Coronavirus verursacht haben. Erstens beabsichtigt die US-Notenbank, mit der Bekämpfung der Inflation zu beginnen, die auf 7 % gestiegen ist, was höchstwahrscheinlich zu 3-5 Zinserhöhungen der FED im Jahr 2022 führen wird. Zweitens setzte sich die im Jahr 2021 begonnene Sektorrotation nicht nur fort, sondern beschleunigte sich sogar noch und liess die Sektoren Technologie und zyklische Konsumgüter seit Jahresbeginn um 7.5 % bzw. 10% fallen, während der Energiesektor um 19% zulegte. Drittens sind die COVID-Bedenken nach wie vor aktuell, da die Zahl der Fälle zunimmt bzw. auf hohem Niveau stagniert. Viertens befand sich die Marktbewertung auf einem historisch hohen Niveau, was viele Marktteilnehmer dazu veranlasste, auf eine Abwärtsbewegung zu setzen.

Marktkorrekturen sind in der Regel nicht nur ungesund, da sie den Markt etwas beruhigen und eine Gelegenheit bieten, zu niedrigeren Bewertungen zu investieren. Diesmal glauben wir jedoch, dass die Korrektur übertrieben ist, und hier ist der Grund:

Überverkaufter Markt

Technisch gesehen haben wir eine einzigartige Situation an den Märkten aufgrund der hohen Konzentration auf die 5 grosse Ökosystemaktien (Apple, Amazon, Alphabet, Microsoft, Meta Platforms) + Tesla, die den breiten Markt vor einem Abrutschen in einen Bärenmarkt bewahren. Gleichzeitig ist die Anzahl der Aktien, die um 50 % oder mehr gefallen sind, die höchste seit 2008 ist. Die Stimmung ist extrem pessimistisch geworden:

- Put/Call-Verhältnis auf einem Höchststand seit März 2020

- Nur 25 % der Aktien im S&P 500 liegen derzeit über dem gleitenden 50 Tage Mittelwert

- AAII (American Association of Individual Investors) Bull / Bear Indikator auf höchststand

- Der sechstgrösste monatliche Outflow in der Geschichte der Nasdaq

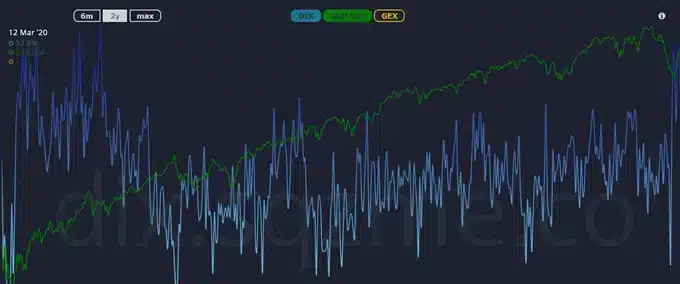

Wir sehen auch, dass institutionelle Anleger begonnen haben, zu kaufen (Dark-Pool-Käufe auf Rekordniveau – DIX über 50 % (Abb. 1)), was darauf hindeuten könnte, dass wir einen Punkt erreicht haben, an dem für Anleger, die kurzfristige Schwankungen aushalten können und bereit sind, die Positionen langfristig zu halten, viele Unternehmen attraktiv bewertet sind.

Abb. 1: S&P-Index und Dark-Pool-Index

Quelle: SqueezeMetrics

Zinserhöhungen, Inflation und Stärke der Wirtschaft

Nach der Explosion der Verbraucherausgaben, die aufgrund von COVID-bedingten Einschränkungen verschoben wurden, beginnt sich die Lage abzukühlen. Die Verbraucherstimmung befindet sich auf einem Abwärtstrend und hat den niedrigsten Stand seit der globalen Finanzkrise und der darauffolgenden Schwäche im Jahr 2011 erreicht (Abb. 2). Zwei Drittel des US-Wirtschaftswachstums entfallen auf den Konsum und seine Verlangsamung wird auch das Wirtschaftswachstum belasten. Daher hat die Fed die schwierige Aufgabe, die Zinssätze zu erhöhen, um die steigende Inflation in den Griff zu bekommen, aber gleichzeitig das Wirtschaftswachstum nicht zu bremsen.

Es wird erwartet, dass es im Jahr 2022 drei bis fünf Zinserhöhungen geben wird. Ein Marktrückgang von 20 % ist jedoch mit acht Zinserhöhungen vereinbar, die nach unserer Simulation derzeit eingepreist sind, und wir sehen bereits, dass der Präsident der Federal Reserve Bank Minneapolis Kashkari eine Pause der Zinserhöhungen im Frühjahr andeutet.

Abb. 2: Verbraucherstimmung und Effektivzins

Quelle: FRED Economic Data

Und diese Aussage ist nicht unbegründet, denn die Inflationskurve scheint sich umzukehren. Die derzeitige hohe Inflationsrate ist eher ein vorübergehendes Phänomen und wird voraussichtlich im kommenden Jahr erheblich zurückgehen, da das globale Lieferkettenproblem gelöst wird. Somit verschwindet die Notwendigkeit, die Leitzinsen schnell anzuheben, was insbesondere angesichts der sehr vorsichtigen Haltung der Fed Schlussfolgerungen bezüglich der überverkauften Märkte zulässt.

Hervorragende Wachstumskennzahlen und Qualitätsmerkmale

Die Augen der Angst sehen überall Gefahren – das ist die aktuelle Marktstimmung, denn der Fear&Greed-Index von CNN liegt im Angstbereich. Die Anleger reagieren fast schon panisch auf zukünftige Zinserhöhungen und vernachlässigen dabei die fundamentalen Merkmale und bewerten nicht sorgfältig den potenziellen Einfluss auf die Kosten des Schuldendienstes.

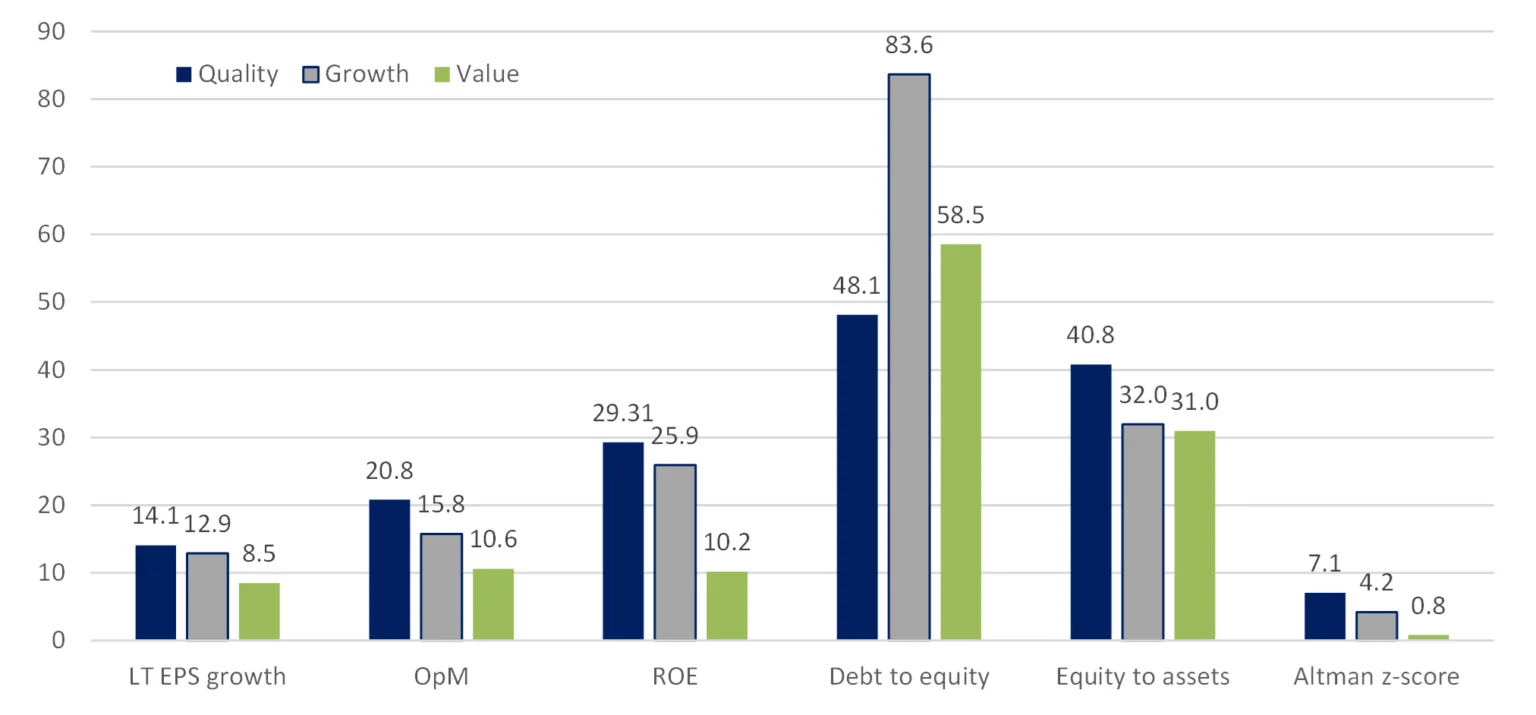

Wir haben die fundamentalen Merkmale und langfristigen Wachstumsraten von Value- und Growth-Aktien verglichen, die nach dem PB-Verhältnis klassifiziert sind. Die Hauptsorge hinsichtlich der Schuldenlast und der Kosten für den Schuldendienst von Wachstumsunternehmen im Vergleich zu Unternehmen mit niedrigem Wachstum oder Value-Unternehmen kann entschärft werden, da die Eigenkapitalquote beider Unternehmenstypen im Wesentlichen auf dem gleichen Niveau liegt. Der Unterschied im Verhältnis von Schulden zu Eigenkapital ist offensichtlich, jedoch nicht riesig. Am auffälligsten ist der Unterschied beim Konkurswahrscheinlichkeits-Kriterium, dem Altman Z-Faktor, der nicht nur die Verschuldung, sondern auch die Ertragskraft des Unternehmens berücksichtigt: Wachstumsunternehmen sehen in dieser Dimension fünfmal besser aus.

Abb. 3: Fundamentale Qualität-, Wachstums- und Wertmerkmale (MSCI USA)

Quelle: Hérens Quality AM, Reuters

Gewinnmargen und Kapitalrenditen sowie langfristige Gewinnwachstumsraten, die auf einem viel höheren Niveau liegen, rechtfertigen höhere Bewertungen für Wachstumsaktien. Allerdings muss man die Robustheit des Wettbewerbsvorteils, durch den ein Unternehmen über einen längeren Zeitraum seine Wettbewerber auf Distanz halten kann, und die Fähigkeit, überdurchschnittlich zu wachsen, ständig im Auge behalten, um beurteilen zu können, ob tägliche Rückgänge von über 20 % bei Facebook- oder Pay Pal-Aktien angemessen sind oder nicht.

Stufenweiser Ausbau der Position

Angesichts des deutlichen Rückgangs der Preise für Qualitätstitel könnte das derzeitige Marktumfeld ein ausgezeichneter Einstiegspunkt für eine langfristige Investition sein. Es ist möglich, dass die Volatilität auf einem hohen Niveau bleibt, was letztlich geduldigen Anlegern zugutekäme, die panikartige Verkäufen scheuen. Natürlich werden die Zinssätze in diesem Jahr erhöht, aber selbst ein Anstieg der Kapitalkosten um 2% für die Unternehmen rechtfertigt in keinster Weise einen so erheblichen Ausverkauf der Qualitätstitel. Daher scheint die Cost-Average-Strategie zum Aufbau von Positionen am sinnvollsten zu sein, um die vom Markt angebotenen Abschläge zu nutzen.