Sektorspezifische Unterschiede bei den Gewinnern

Branchen sind nie gleichwertig, was natürlich dazu führt, dass sektorspezifische Investitionen getätigt werden. Unter den Branchen gibt es systematische Verlierer und Gewinner. Dies haben wir auf der Grundlage von Fakten immer wieder beobachtet. Selbst bei perfektem Management und exzellenter Umsetzung können die Gegenwinde, denen eine Branche ausgesetzt ist, nicht vollständig abgeschwächt werden. Daher verfolgen wir einen Bottom-up- & Best-Overall-Ansatz.

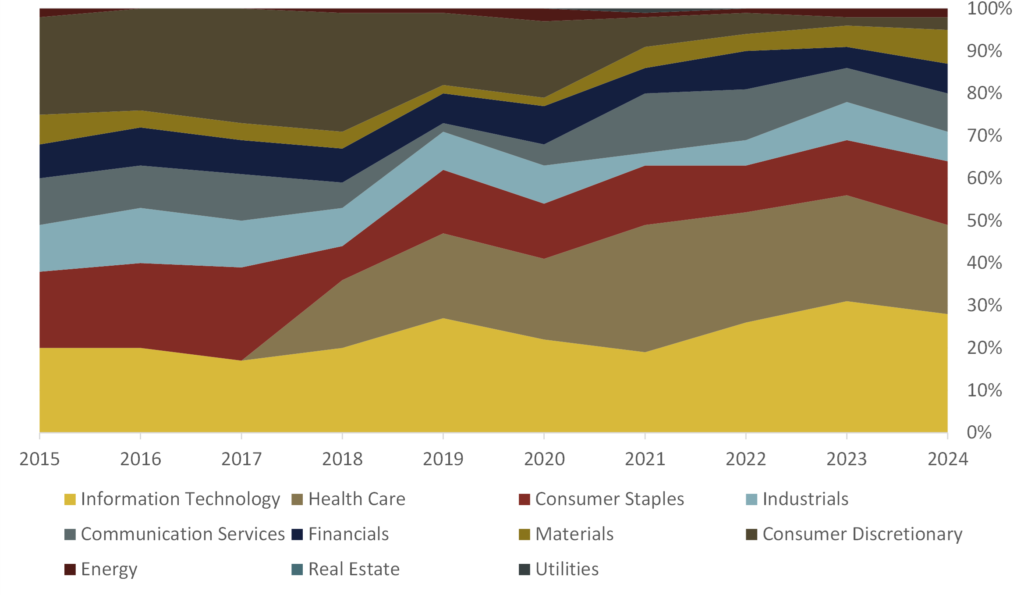

Lassen Sie uns die erheblichen Qualitätsunterschiede zwischen verschiedenen Branchen untersuchen. Im Rahmen des Corporate Excellence Award (www.ce-award.com)führen wir eine globale Bewertung der Unternehmensqualität durch, bei der die weltweit besten Unternehmen ausgezeichnet werden. Abbildung 1 zeigt die Branchenverteilung der 100 besten Unternehmen seit 2015, die die höchste finanzielle Qualität aufweisen. Die Sektoren Health Care und IT haben ihren Anteil in den Top-Unternehmen deutlich erhöht. In letzter Zeit gab es mehrere Gewinner aus diesen Branchen: BioGaia (Schweden), Genmab (Schweden) und Vertex (USA) – Unternehmen des Gesundheitswesens, die aussergewöhnliche Leistungen erbracht haben. Auch Halbleiterunternehmen (Teil des IT-Sektors) qualifizieren sich häufig als Corporate Excellence Award Gewinner.

Abbildung 1: Top 100 aufgeteilt nach Branchen, Universum: MSCI World AC

Basiskonsumgüter- und Industriewerte sind zwar immer noch unter den Top-Titeln vertreten, ihr Anteil nimmt aber stetig ab. Auch unsere Gewinner spiegeln diesen Wandel wider: Unternehmen wie H&M und Inditex, die 2015 und 2016 zu den Gewinnern gehörten, sind nicht mehr an der Spitze vertreten. Versorgungsunternehmen und der Immobiliensektor haben es schwer, in der Topauswahl vertreten zu sein und zurzeit gehören keine Unternehmen aus diesen Sektoren dazu.

Qualitäts- und Nicht-Qualitätssektoren

Eine explizite Sektorallokation ist beim Investieren weit verbreitet, sei es bei einem aktiven oder passiven Ansatz. Die einen setzen auf den Ölpreis, die anderen auf Banken und Zinsen, wieder andere haben globale Megatrends im Visier. Die Schlüsselfrage ist, ob die Branchen systematisch als hochwertige Qualität oder niedrige Qualität eingestuft werden können.

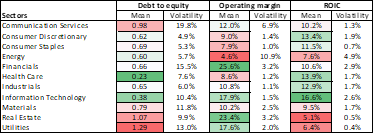

Abbildung 2: Wichtige Finanzkennzahlen nach Branchen, Universum: MSCI World AC

Betrachtet man die durchschnittlichen Finanzkennzahlen der letzten zehn Jahre, kommt man zu dem Schluss, dass die besten Kapitalrenditen von Unternehmen der IT-Branche erzielt werden. Die IT-Branche zeichnet sich durch hohe Gewinnmargen sowie solide Bilanzen aus und sorgt damit für eine nachhaltige Entwicklung. Dies stimmt mit der Häufigkeit der Branchenvertreter in der Rangliste des Corporate Excellence Award (CEA) überein. Die Gesundheitsbranche, die unter den Top-100-Unternehmen gut vertreten ist, weist insgesamt eine gute finanzielle Stabilität auf, hat aber mit der Rentabilität zu kämpfen.

Eine eher schwache Finanzlage weist der Sektor der zyklischen Konsumgüter auf, was sich mit der CEA-Bewertung deckt, diezeigt, dass die Qualität dieses Sektors erheblich abgenommen hat. Die Sektoren Versorger und Immobilien fallen ebenfalls in schwächere Kategorien, was die fundamentalen Eigenschaften betrifft. Der Energiesektor, der sich durch starke Bilanzen auszeichnet, leidet unter einer geringen Rentabilität und einer extrem hohen Volatilität im Vergleich zu anderen Branchen, was die Gesamtqualität des Sektors erheblich beeinträchtigt.

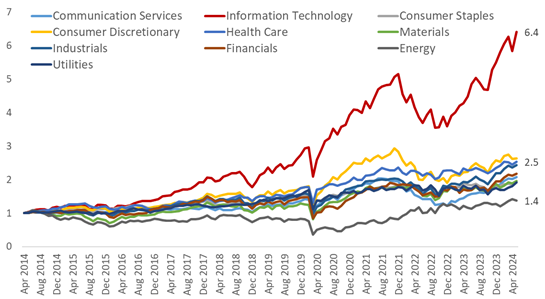

Systematische Wertverwässerer und Wertsteigerer

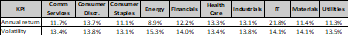

Die langfristige Performance verdeutlicht den Unterschied zwischen finanziell stärkeren und schwächeren Branchen. Der IT-Sektor ist eindeutig führend und übertrifft die anderen Branchen deutlich, was vor allem auf die Halbleiterindustrie zurückzuführen ist. Im Gegensatz dazu ist die Energiebranche ein Verlierer, der sich durch eine schwache Performance und eine erhebliche Ertragsvolatilität auszeichnet.

Eine Investition von einem US-Dollar in die IT-Branche vor 10 Jahren wäre heute beispielsweise 6.4 Dollar wert, während er im Energiesektor nur USD 1.4 wert wäre. Auch wenn der Energiesektor zeitweise hohe Renditen abgeworfen hätte, wäre ein erfolgreiches Timing erforderlich gewesen, das äusserst schwer effizient zu erreichen ist. Dies steht im Gegensatz zu Wetten auf Megatrends wie Digitalisierung, Produktivitätswachstum und KI im IT-Sektor, die ein besser vorhersehbares und nachhaltiges Wachstum bieten.

Abbildung 3: Performance und Volatilität nach Branchen, Universum: MSCI World AC

Zusammenfassend lässt sich sagen, dass sich eine systematische Allokation in qualitativ guten Sektoren lohnen kann, da die Qualität der einzelnen Branchen unterschiedlich ist, was sich auch in den Aktienkursen widerspiegelt. Laut Analysen von McKinsey sind die Wettbewerbsfähigkeit und die Kapitalintensität die wichtigsten Faktoren für die Qualität einer Branche. Zudem spielen die Innovationskraft und die Abhängigkeit von den Weltmarktpreisen, da diese die Fähigkeit zur Beeinflussung der Input- oder Herstellungskosten einschränken können, eine entscheidende Rolle.

Es ist wichtig zu berücksichtigen, dass die Qualität innerhalb eines Sektors stark variieren kann, was zu klaren Gewinnern und Verlierern führt. Häufig sind diese Unterschiede auf die Unternehmensführung zurückzuführen, da ein effektiveres Management ein wichtiger Erfolgsfaktor ist.

Einschränkung: Einzelne Branchengruppen wurden in diesem Artikel nicht berücksichtigt. Die Qualität der Branchengruppen innerhalb eines Sektors kann sehr unterschiedlich sein.

Referenzen

- Jiang, B., & Koller, T. (2006). Ein langfristiger Blick auf den ROIC. https://www.mckinsey.com/capabilities/strategy-and-corporate-finance/our-insights/a-long-term-look-at-roic#/

WERBUNG

Dieser Beitrag wurde ausschliesslich zu Informations- und Werbezwecken erstellt und stellt weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen dar.