Diversifikation = ‘free lunch’?

Thomas Cook kollabierte diesen September und war somit verantwortlich für massive Verluste für seine Investoren zugleich. Natürlich kam der Bankrott nicht einfach so über Nacht. Die Probleme häuften sich seit einiger Zeit. Die Investoren hatten somit eigentlich genügend Gelegenheit, ihre Aktien los zu werden. Aber es gibt auch Fälle die nur schwer voraussehbar sind. Biogen zum Beispiel verlor wegen eines Rückschlages mit einem Alzheimer-Medikament 30% an einem Tag oder rund 18 Mrd. $ seines Börsenwertes. Schmerzhaft, aber die Informationen zu den Risiken waren frei zugänglich.

Auf Unternehmensebene kommen die “Schwarzen Schwäne” häufiger vor als auf Makro Ebene. Schutz bietet Diversifikation, aber wie breit soll diversifiziert werden?

Die Theorie sagt aus, dass 15 Firmen ausreichen, um das spezifische Firmen Risiko deutlich zu senken. Zusätzliche Firmen tragen nicht mehr viel zur Diversifikation bei. Auch in der Praxis bevorzugen bekannte Investoren meist ein nicht zu breit diversifiziertes Portfolio1. Ihre Argumente dafür sind simpel: zu viele Aktien im Portfolio verlangsamen die Reaktionszeit, mit welcher man auf Änderungen im Markt reagieren kann, verleiten zu nicht sorgfältigen Entscheiden und zusätzlich wird es schwieriger, die Benchmark zu übertreffen.

Risikoadjustierte Renditen von konzentrierten gegenüber diversifizierten Portfolios

Eine grosse Anzahl von Studien wurden durchgeführt, um herauszufinden, ob konzentrierte Portfolios breitgefächerte Portfolios schlagen können. Die Resultate sind nicht eindeutig und hängen stark von der verwendeten Methodik und Datenbasis ab. Studien von Fidelity2 und Vanguard3 besagen, dass die Portfoliokonzentration keinen Mehrwert bringt und die risikoadjustierten Renditen geringer sind als bei diversifizierten Portfolios.

Andere Forscher, welche US-amerikanische Aktien Funds analysierten, kamen zum Ergebnis, dass konzentrierte Portfolios höhere Rendite erzielen, auch bei risikoadjustierter Betrachtung4,5,6. Fulkerson et al.5 kommen zum Schluss, dass es ein positives Zeichen ist, wenn ein Manager die Portfoliokonzentration erhöht. Dies könnte ein Indiz dafür sein, dass die Manager Informationen von genügend grossem Wert besitzen, um das höhere Risiko durch Portfoliokonzentration zu kompensieren. Cohen et al. 6 sind der Meinung, dass Portfolio Manager dazu neigen, ihre Portfolios zu überdiversifizieren. Ursache dafür ist nicht die mangelnde Fähigkeit, die richtigen Aktien zu finden, sondern institutionelle Faktoren, wie zum Beispiel Vorschriften, die die Portfoliodiversifikation begünstigen.

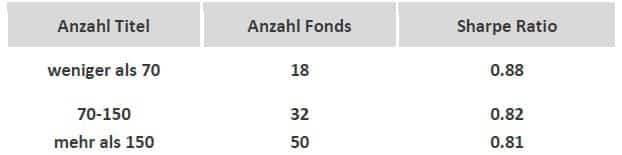

Fig. 1: Sharpe Ratio der 100 grössten USA Equity Funds, abhängig von der Anzahl Holdings, 5Y Rendite

Quelle: Hérens Quality Asset Management, Reuters

Im Jahr 2016 haben auch wir uns mit dem Thema konzentrierte Portfolios befasst und unter anderem die grössten US Aktien Fonds analysiert. Fig. 1 zeigt, dass die Sharpe Ratio bei Fonds mit geringer Anzahl Titel höher ist. Die höhere Konzentration scheint sich daher auch in einer höheren risikoadjustierten Rendite niederzuschlagen.

Gewinner zu finden wird immer schwieriger

Ein Beispiel dafür ist Amazon (2015), welches alleine 0.75% zum MSCI US Gewinn von 1.4% beitrug.

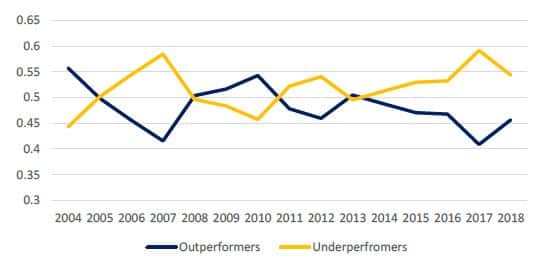

Damit schrumpft die Anzahl der Gewinner am Markt und falls man selber nicht in die Gewinner investiert ist, wird es schwieriger, die Benchmark zu schlagen. Die Statistik (Fig. 2) zeigt, dass in den letzten 5 Jahren die Anzahl von Firmen, welche underperformen, die Anzahl Firmen, die outperformen, überstiegen hat.

Fig. 2: Anteil Aktien mit Out- und Underperformance im MSCI USA

Quelle: Hérens Quality Asset Management, Reuters

Unter diesen Bedingungen ist eine breite Diversifikation nicht sinnvoll, um den Index zu schlagen. Der höhere Anteil an Underperfomern führt dazu, dass mit einer hohen Wahrscheinlichkeit auch die Anzahl Underperformer in einem breit diversifizieren Portfolio ansteigt.

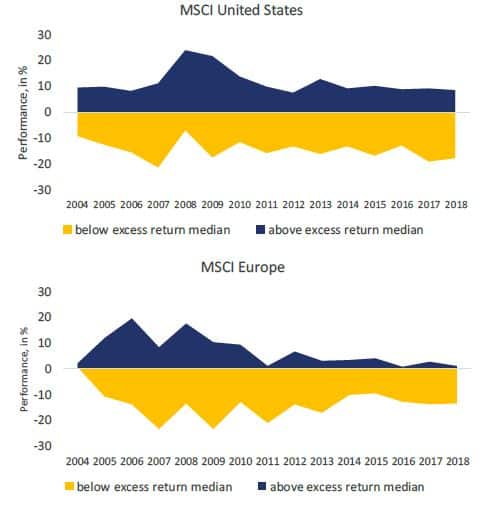

Unterteilt man die Firmen der Benchmark (hier MSCI USA und Europe) anhand der Median Performance aller Firmen in zwei Gruppen und vergleicht die durchschnittliche relative Performance jeder Gruppe zur Benchmark, kommt ein interessantes Ergebnis hervor: Die Underperformance überwiegt deutlich, vor allem in den letzten 10 Jahren. Dieses Ergebnis spricht daher auch für konzentrierte Portfolios, deren Titel aufgrund von gründlichem Research ausgewählt werden.

Fig. 3: Durchschnittliche relative Performance von Firmen über und unter Median Performance, MSCI United States, MSCI Europe

Quelle: Hérens Quality Asset Management, Reuters

Bei der Entscheidung zur Diversifikation muss ein Portfolio Manager verschiedene Aspekte beachten, wie z.B. die aktuelle Marktsituation, theoretische und empirische Forschung oder verfügbare Kapazität für Research. Die meisten Aspekte sprechen für ein konzentriertes Portfolio, wenn es darum geht die Benchmark zu schlagen. Grundvoraussetzung ist aber gutes Research, um die Gewinner zu finden und «Schwarze Schwäne» zu vermeiden.

Referenzen

- Kaufman, K. (2018). Here’s why Warren Buffett and other great Investors don’t diversify. Forbes, July 24, 2018.

- Vanguard (2019). How to increase the odds of owning the few stocks that drive returns.

- Fidelity (2015). Does the Number of Stocks in a Portfolio Influence Performance?

- Yeung, D., Pellizzari, P., Bird, R., & Abidin, S. (2012). Diversification versus Concentration… and the Winner is? (No. 18).

- Fulkerson, J. A., & Riley, T. B. (2019). Portfolio concentration and mutual fund performance. Journal of Empirical Finance, 51, 1-16.

- Cohen, R. B., Polk, C., & Silli, B. (2010). Best ideas. Available at SSRN 1364827.