Wer sein Geld von einem Profi verwalten lässt, wurde in den vergangenen Jahren mehrheitlich enttäuscht. 2019 lief deutlich besser. Schweizer Vermögensverwalter haben viel richtig gemacht.

Wenn er nur mit den allerbesten Zutaten kocht, ist es fast unmöglich, dass ein professioneller Koch etwas Ungeniessbares auftischt. Dieses Bild lässt sich auch verwenden, wenn man das Anlagejahr 2019 auf den Punkt bringen will. Für Investoren war es die beste aller Welten, da sich nicht nur die wichtigsten Anlageklassen positiv entwickelten, sondern diese vielfach auch ansehnliche bis aussergewöhnlich hohe Renditen abwarfen.

Hervorragende Ausgangslage für die Vermögensverwalter

Dies gilt vorab für risikobehaftete Anlagen wie Aktien. Der Weltindex MSCI World hat um satte 24% zugelegt. Noch besser lief es für die Schweizer Valoren, die inklusive Dividenden rund 30% abwarfen, und mit amerikanischen Technologiewerten liessen sich sogar 37% verdienen. Auch die Preise für Edelmetalle stiegen deutlich an, jener für Gold beispielsweise um 18%, und selbst mit Obligationen aller Schattierungen fuhr man im vergangenen Jahr gut. Bei den von vielen Experten wegen der negativen Verfallrenditen gemiedenen Schweizer Staatsanleihen kam es zu Kursgewinnen, so dass es unter dem Strich sogar für ein kleines Plus reichte. Und mit Hochzinsanleihen oder Papieren aus Schwellenländern liessen sich sogar zweistellige Renditen zwischen 11 und 14% erzielen.

Die Zutaten für die Köche der Geldanlagen – die Banken und Vermögensverwalter – waren also von hoher Qualität. Die spannende Frage lautet aber, was die Küchenchefs daraus gemacht haben. Um die Ergebnisse einschätzen zu können, sollten sie mit neutralen Messlatten (Benchmarks) verglichen werden, die der jeweils gewählten Anlagestrategie entsprechen.

Je mehr Aktien, umso besser

Nimmt man die Benchmark-Renditen der unabhängigen Beratungsfirma Zwei Wealth zum Massstab, müssten Franken-Anleger im vergangenen Jahr ausnahmslos positive Renditen erzielt haben. Aufgrund der hohen Aktienrenditen liegt die Benchmark-Rendite umso höher, je grösser der Anteil der Dividendenpapiere ist. Selbst mit Portfolios ohne Aktien (Strategie «festverzinslich») sollten Kunden im vergangenen Jahr 3,3% verdient haben. In dieser Zahl sind bereits Kosten für die in einem Portfolio eingesetzten Instrumente (etwa Fonds oder strukturierte Produkte) berücksichtigt, nicht aber jene für die Vermögensverwaltung.

Je nach Strategie und Anlagebetrag werden hier üblicherweise zwischen 0,5 und 1,5% verlangt, wobei es umso teurer wird, je höher die Aktienquote und je tiefer das investierte Vermögen ist. Bei einer Aktienquote von 10% («Einkommen») sollte das Ergebnis bei 5,7% liegen, für die Strategie «Rendite» mit 25% Aktien sind es schon 9,3%. Für «ausgewogene» Portfolios, die zur Hälfte aus Aktien bestehen, beträgt die Richtschnur 14%, für die Strategie «Wachstum» (70% Aktien) sind es 18,8%, und bei der risikoreichsten Ausrichtung mit durchschnittlich 90% Aktien sind es sogar 24,8%.

Negative Renditen sind absolute Ausnahmen

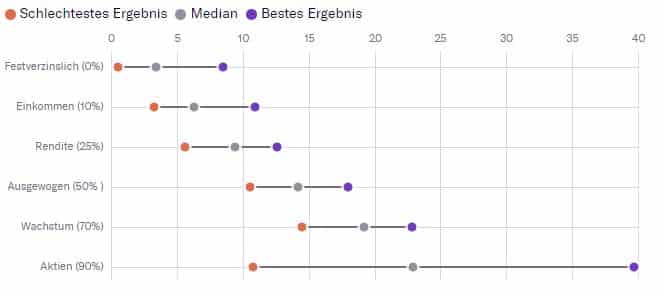

Betrachtet man die Ergebnisse von 85 Banken und Vermögensverwaltern, die ihre Resultate Zwei Wealth zur Verfügung gestellt haben, wurde dort 2019 insgesamt solide gearbeitet. Erstens sollte für fast alle Kunden auch nach Abzug der Gebühren für die Vermögensverwaltung ein positives Ergebnis zu Buche stehen. Lediglich für rein festverzinsliche Portfolios dürfte bei den Anbietern mit den schlechtesten Resultaten im Einzelfall ein kleines Minus herausschauen.

Zweitens halten sich die Abweichungen zwischen den schlechtesten erzielten Renditen und den Benchmarks bei den meisten Strategien in akzeptablen Grenzen. Bei der Strategie «Wachstum» mit etwa 70% Aktien beträgt dieser Abstand gut 4 Prozentpunkte, bei den risikoärmeren Strategien liegt er jeweils darunter. Angesichts von 85 Anbietern und der hohen absoluten Renditen kann man mit diesen Werten leben. Die Ausnahme bildet erneut die Strategie «Aktien». Hier erzielte der schlechteste Verwalter eine Rendite, die 14 Prozentpunkte unter dem Benchmark liegt.

Die Ergebnisse klaffen teilweise weit auseinander

2019 mit Franken-Strategien erzielte Renditen, in %

Ungefähre Aktienquote in Klammern. In den Renditezahlen der 85 Banken und Vermögensverwalter sind die Kosten der Anlageinstrumente (z. B. Fonds) berücksichtigt.

Quelle: Zwei Wealth

Mit Vollgas ins Jahr gestartet

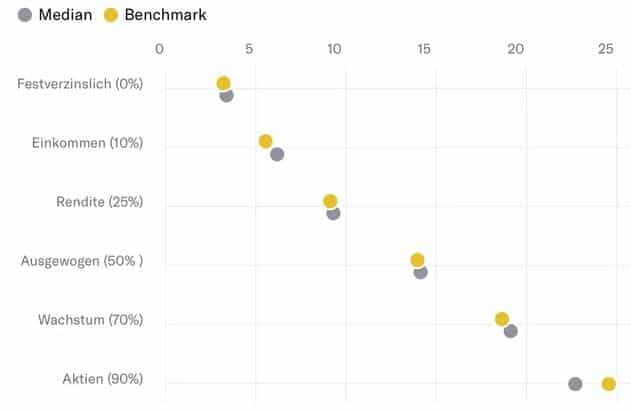

Drittens, was besonders erfreulich ist, schaffte es bei fünf von sechs Strategien mindestens die Hälfte der Vermögensverwalter, die neutrale Messlatte zu schlagen. Die Zahl derer, die 2019 für ihre Kunden einen echten Mehrwert erwirtschaftet haben, war also hoch. Dies ist umso bemerkenswerter, weil das in den Vorjahren nicht der Fall war. 2017, das an den Finanzmärkten ähnlich verlief wie das vergangene Jahr, holten etliche Anbieter die Schäfchen zu früh ins Trockene und verpassten dadurch einiges an Rendite. Im darauffolgenden Jahr waren es dann mehrere Richtungswechsel an den Börsen, die so manchen Portfoliomanager aus dem Konzept brachten.

Aktives Management hat sich relativ häufig ausbezahlt

2019 mit Franken-Strategien erzielte Renditen, in %

Ungefähre Aktienquote in Klammern. In den Renditezahlen der 85 Banken und Vermögensverwalter sind die Kosten der Anlageinstrumente (z. B. Fonds) berücksichtigt.

Quelle: Zwei Wealth

«Nach dem Kurseinbruch Ende 2018 sind viele Verwalter mit einer erhöhten Aktienquote ins neue Jahr gestartet», sagt Patrick Müller von Zwei Wealth. Anders als 2017 habe im Jahresverlauf nur eine kleine Minderheit die Risiken massgeblich reduziert, erklärt er das insgesamt gute Abschneiden.

Der mehrjährige Vergleich zählt

Trotz dem erfreulichen Resultat ist festzuhalten, dass in zahlreichen Portfolios die mehrjährige Performance verbesserungswürdig bleibt. Ist der Abstand zum Benchmark gering und handelt es sich um eine Eintagsfliege, ist das unbedenklich. Schneidet ein Verwalter jedoch regelmässig schlecht ab, kann die unterdurchschnittliche Leistung für die Kunden schnell teuer werden.

Wer daran interessiert ist, wie die Ergebnisse seiner Bank oder seines Vermögensverwalters im vergangenen Jahr einzuordnen sind, kann dort eine entsprechende Auswertung anfordern. Zwei Wealth hat diese Analysen bereits an die erwähnten 85 Anbieter verschickt. Verwaltern, die nicht zu dieser Gruppe zählen, bietet Zwei Wealth kostenlos an, ihre Performance einzuordnen. Anleger, die wissen wollen, ob die Analyse für ihren Verwalter vorliegt, können das auf der Webseite von Zwei Wealth überprüfen.

Michael Schäfer