Impulse für die Wirtschaft und Ihr Portfolio

Können Sie erraten, welche Branche in den letzten zehn Jahren die höchste Rendite erzielt hat? Interessanterweise war es nicht die hochfliegende Softwarebranche. Die Goldmine war die Halbleiterindustrie: Hersteller von winzigen Silikonteilen, die alles, was mit Strom betrieben wird, zum Leben erwecken, sowie Anbieter von Chip-Materialien und Fertigungsanlagen. Diese Tatsache ist nicht überraschend, wenn man sich auf einige Daten stützt: Seit 2012 hat sich der Halbleitermarkt auf 590 Mrd. USD fast verdoppelt, und es wird erwartet, dass er bis 2030 eine Billion erreichen wird. Während sich die Welt im digitalen Wandel befindet, werden Technologien, die die kommenden Jahrzehnte bestimmen werden, wie KI, autonomes Fahren und IoT, alle von der Halbleiterindustrie unterstützt, die durch die Bereitstellung leistungsfähigerer und fortschrittlicherer Chips entscheidende Innovationen ermöglicht. Angesichts der enttäuschenden Performance im Jahr 2022 (-33%) und zahlloser Medienberichte über grosse und beängstigende Bestandsanpassungen auf dem Markt kann man jedoch fast meinen, die Branche sei dem Untergang geweiht. Zugegeben, vor ein paar Jahren hätten auch wir diesem notorisch zyklischen Bereich eher skeptisch gegenübergestanden, aber wir haben positive Trends beobachtet, die für eine erhöhte Widerstandsfähigkeit der Branche sprechen und sie zu einer attraktiven Gelegenheit für Qualitätsinvestoren machen. Dies wird auch durch die Tatsache unterstützt, dass der Anteil der Halbleiter-Aktien in unserem US-Qualitätscluster seit 2013 von 4 % auf 9 % gestiegen ist; schauen wir uns also an, was diese Verschiebung verursacht hat.

Manchmal ist es wirklich anders

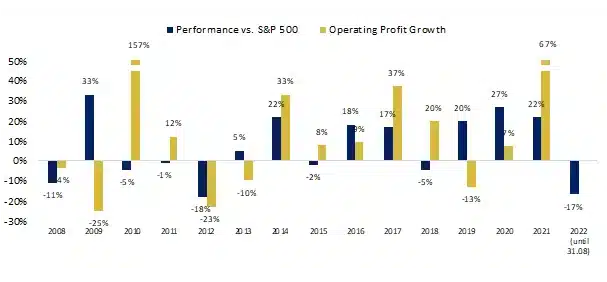

Die Halbleiterindustrie entwickelt sich typischerweise im Zickzack: In guten Zeiten sind Chips knapp, die Preise steigen und der Umsatz wächst exponentiell, begleitet von Überbestellungen. Wenn jedoch die Nachfrage auf dem Markt nachlässt, beginnen sich die Lagerbestände aufzustauen, und das Wachstum schwenkt in den negativen Bereich. Der COVID-19-getriebene Zyklus ist nicht anders und wir sehen jetzt, wie sich die Anpassungsphase entfaltet. Es gibt jedoch einen Haken. In jüngster Zeit haben sich die wirtschaftliche Lage der Branche und die Grundlagen ihrer Akteure verändert. In den letzten 15 Jahren war der Markt mit vier Rückgängen konfrontiert, aber im Vergleich zu früheren Zeiten waren die jüngsten Anpassungen recht harmlos. In den Jahren 2009 und 2012 brach der Betriebsgewinn der grössten US-Halbleiterhersteller um mehr als 20 % ein (Abb. 1) und die Gewinnspannen schrumpften massiv. Im Gegensatz dazu gelang es den meisten Branchenteilnehmern 2015 trotz des Marktrückgangs zu wachsen, während sich 2019 nicht nur der Umsatzrückgang auf einen mittleren einstelligen Prozentsatz beschränkte, sondern auch die operativen Margen, die jetzt deutlich über 25 % liegen, stabiler blieben.

Abb. 1: Finanzdaten der S&P 500 Halbleiter- und Halbleiterausrüstungsindustrie (2008–2021)

Quelle: Hérens Quality AM, Reuters

Sich entwickelnde Industrielandschaft

Wir sehen einen wichtigen Grund, der die Schmerzen von Peak-to-Trough-Zyklen minimiert: die Breite der Nachfrage. Seit 2009 ist der Anteil der für Verbraucheranwendungen verkauften Chips von 18 % auf 8 % zurückgegangen, und die grössten künftigen Wachstumsimpulse werden in den Automobil- und Industriesegmenten erwartet. Die Datenverarbeitung macht nach wie vor einen grossen Anteil aus (38 %), aber dieses Segment ist jetzt breiter als nur PCs: Da die Datenerzeugung in den letzten sechs Jahren um mehr als das 150-fache gestiegen ist, wird die Nachfrage von Rechenzentren und KI angetrieben. Auch die Chips werden immer ausgefeilter: Seit 2015 ist der Chipanteil in verschiedenen Anwendungen um 40 bis 70 % gestiegen. Darüber hinaus trägt die Konsolidierung der Branche zur Stabilisierung der Gewinnspannen durch die Konzentration von Marktanteilen, die Entwicklung von speziellem Know-how, Grössenvorteile und Preisbildungsmacht bei. Beispielsweise tragen die Top-5-Chipunternehmen heute 42 % zum Marktumsatz bei, gegenüber 34 % im Jahr 2014. Einige Akteure haben sogar Monopole aufgebaut, wie ASML, der einzige Hersteller von EUV-Lithografiegeräten.

Härter, besser, schneller, stärker

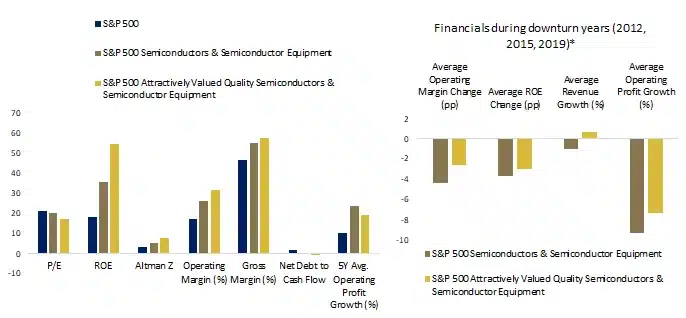

Dank der unglaublichen Verbesserung der Grundlagen können jetzt einige qualitativ hochwertige Titel im Halbleiterbereich gefunden werden. Wie aus Abb. 2 hervorgeht, liegt die Qualität der Branche über der des Marktes, was durch hohe Kapitalrenditen, geringe Verschuldung, finanzielle Stabilität und starke Gewinnspannen sowie attraktive Bewertungs- und Wachstumsraten belegt wird. In einer Branche, die nach wie vor recht volatil ist, ist es besonders wichtig, auf die Robustheit der Fundamentaldaten zu achten und nur in solche Titel zu investieren, die in der Lage sind, die Abwärtszyklen ohne Beeinträchtigung der finanziellen Gesundheit zu überstehen. Daher sind die Kennzahlen der Chip-Unternehmen in unserem Qualitätscluster einen Schritt weiter, und diese Unternehmen haben in der Vergangenheit auch in schwierigen Zeiten mehr Widerstandskraft gezeigt. Allerdings sind nicht alle Akteure der Branche gleich. So sind beispielsweise ausgelagerte Montage- und Testunternehmen (OSATs) und Giessereien (ausgelagerte Chiphersteller) in der Regel kapitalintensiv und weisen geringere Gewinnspannen auf, auch wenn es Ausnahmen wie TSMC gibt, das die Hälfte des Marktes kontrolliert und in der Spitzentechnologie führend ist. Der Markt für Chip-Herstellungsanlagen war in der Vergangenheit sogar noch zyklischer als die Chip-Industrie selbst. Auf der anderen Seite haben Anbieter von Software für die Automatisierung des elektronischen Designs (EDA), wie Synopsys und Cadence, robuste, wiederkehrende Geschäftsmodelle, die sie vor den Höhen und Tiefen der Branche schützen. Das Verständnis dieser Unterschiede durch eingehende Untersuchungen ist entscheidend für die Identifizierung von Spitzenunternehmen.

Abb. 2: Finanzielle Merkmale der Halbleiter- und Halbleiterausrüstungsindustrie

Quelle: Herens Quality AM, Reuters; *‘09 gab es keine Chip-Titel in Bezug auf die Qualität

Auch dies wird vorübergehen

Ist jetzt also ein guter Zeitpunkt, um in Chips zu investieren? Kurzfristig sollte man sich auf mehr Volatilität einstellen, da der Markt die Tiefe des Abschwungs abschätzt und einen Zeitplan für die Erholung aufstellt, die nach Ansicht vieler Branchenakteure um das zweite Halbjahr 2023 erwartet wird. Wie Abb. 3 zeigt, neigen Halbleiter jedoch nicht zu einer Underperformance, wenn die Zeiten schwierig sind, sondern wenn die Bedingungen ihren Höhepunkt erreichen, so dass ein Abwarten, bis sich die Wolken verziehen, nicht unbedingt die richtige Strategie ist. So halten wir beispielsweise seit 2010 Texas Instruments, den führenden Hersteller von analogen Chips, in unserem US-Portfolio und erzielten eine Rendite von über 750 %. Wir sind der Meinung, dass kurzfristige Rückschläge, die der Branche eigen sind, nicht zu befürchten sind, sondern opportunistisch genutzt werden sollten, solange die Qualität intakt bleibt. Unseres Erachtens ist das grösste Risiko im Zusammenhang mit Halbleitern die Geopolitik. Solange Ihr Portfolio jedoch diversifiziert bleibt, halten wir das Risiko angesichts der attraktiven Branchendynamik für erwägenswert.

Abb. 3: Gesamtrendite der Halbleiter- und Halbleiterausrüstungsindustrie vs. S&P 500

Quelle: Hérens Quality AM, Reuters

1. The semiconductor decade: A trillion-dollar industry (April 2022), McKinsey

2. Faster, greener, smarter – reaching beyond the horizon in the world of semiconductors (2011), PwC

3. Applied Materials 2021 Investor Meeting Materials

4. Top 10 companies hold 57 of global semiconductor market, EE Times Asia (April 2022)