Eine verhängnisvolle Affäre

Wussten Sie, dass es weltweit über 630 verschiedene fleischfressende Blütenpflanzen gibt? Wie zum Beispiel die Schlauchpflanzen, die Insekten, Frösche und sogar Mäuse fangen? Sie locken ihre Beute mit dem süssen Nektar und dem saftigen Fleisch an, das ihre Opfer für ideale Nahrung halten. Was das mit Aktienanlagen zu tun hat? Extrem viel und heute mehr denn je.

Angesichts der spektakulären globalen Aktienmarkt-Rally von 2019, die sich auch ins Jahr 2020 weiterzuziehen scheint (auch der Ausbruch des Coronavirus hatte bisher kaum Bremsspuren hinterlassen), gibt es viele Leute, die sich nach den Rückschlägen des 4. Quartals 2018 zurückgehalten haben und nun eiligst noch auf den Zug aufspringen wollen – getrieben von der schieren Angst, etwas zu verpassen. Diese erhöhte Gier blendet alle Warnsignale aus – von übertriebenen Bewertungen bis hin zum schwächeren Konjunkturwachstum – und behindert das klare Denken. Das Bestreben der FED, weitere Liquidität in den Markt zu pumpen, und die weiterhin expansive Geldpolitik der EZB machen die Situation insgesamt nur noch komplexer und verworrener. Heisst das, dass man zurzeit auf Aktien verzichten sollte? Keineswegs. Vielmehr bedeutet es, dass Sie, wenn Sie mit Ihrem Vorsorgeplan Erfolg haben wollen (oder was sonst Ihr Anlagezweck sein mag), besonnen, konsequent und, was noch wichtiger ist: extrem selektiv vorgehen sollten. Und dass Sie niemals die Fundamentaldaten ignorieren dürfen. Denn sie erzählen eine Geschichte und werden mit grösster Sicherheit nützlich sein, um den „Schlauchpflanzen“ auszuweichen.

Thomas Cook: Wer hätte es geahnt?

Da die „exzellenten Fortschritte“ – nach den Worten des US-Präsidenten – im Handelsstreit zwischen den USA und China sowie die Unsicherheiten bezüglich des Brexits den Nachrichtenfluss 2019 stocken liessen, hätte die Tatsache, dass das vergangene Jahr hinsichtlich Konkursen recht ereignisreich war, leicht übersehen werden können – die einst heiss geliebten Forever21, PG&E und Thomas Cook (TC), um nur einige wenige zu nennen. Der Zusammenbruch des Letztgenannten kam als Schock, vor allem für Ferienreisende und Arbeitnehmende. Sieht man sich jedoch die Fundamentaldaten und die Bilanzstruktur von TC näher an, dann wird aus dem Unerwarteten eher etwas Unvermeidliches.

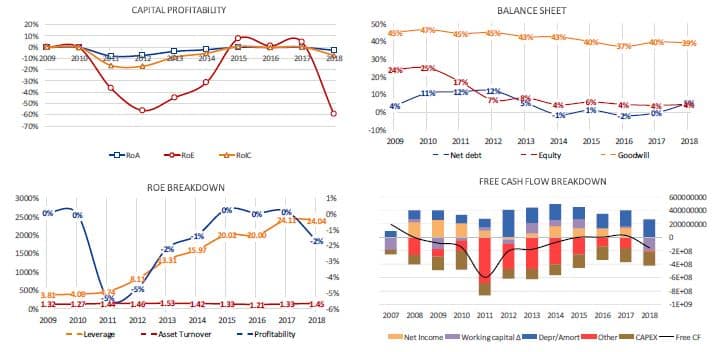

Fig. 1: Extract of Financial Condition Check for Thomas Cook

Source: Hérens Quality Asset Management, Reuters

Mit einem Goodwill als grossem Posten in der Bilanz (39%), einem gigantischen Leverage (24.04) und praktisch keiner Kapitalrendite trotz einer Eigenkapitalquote von knapp 5% brauchte es in der Tat nicht mehr viel, um Thomas Cook wie ein Kartenhaus zum Einsturz zu bringen. Das Unternehmen verzeichnete bei seinem Kollaps Schulden von 1.6 Mrd. GBP, einen negativen Cashflow aus operativer Tätigkeit, und sein Altmanscher Z-Faktor konnte sich kaum über „1“ halten. Bemerkenswert ist, dass das Unternehmen vor acht Jahren haarscharf an der Insolvenz vorbeisegelte und 2013 echte Schwierigkeiten mit seiner Kreditfähigkeit aufwies. Eine Gruppe von Banken, angeführt von der Royal Bank of Scotland, und Mittelzuschüsse von Aktionären retteten das Unternehmen damals in einem ersten und einem zweiten Schritt.

Die Magie des „Z“

Nach allgemeiner Auffassung positioniert ein Z-Faktor über 2.99 ein Unternehmen in einer „Safe Zone“, während einer unter 1.88 (die sogenannte „Distress Zone“) auf die hohe Wahrscheinlichkeit eines Konkurses in den nächsten zwei Jahren deutet.

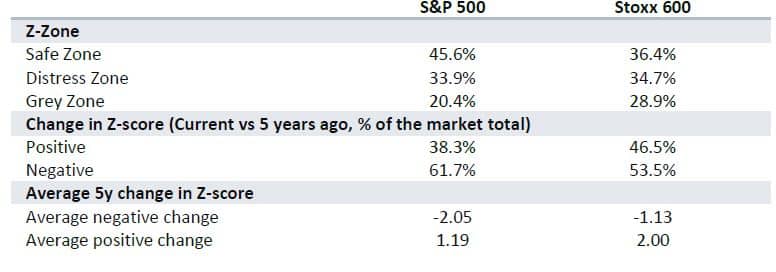

Der Bereich zwischen 1.88 und 2.99 gilt als „Grey Zone“ (1). Obwohl E.I. Altman diese Formel schon vor mehr als 60 Jahre in einem Paper veröffentlichte, gilt sie immer noch als einer der besten Indikatoren für eine drohende Konkursgefahr. Bei der Betrachtung amerikanischer und europäischer Aktien kommt man nicht umhin festzustellen, dass zwar sowohl in Europa als auch den USA etwa der gleiche prozentuale Anteil der Unternehmen dieser „Distress Zone“ zuzurechnen sind (fast 1/3 der Gesamtheit), dass sich aber dieser Indikator in den USA bei einem wesentlich grösseren Anteil der Titel in den letzten fünf Jahren verschlechtert hat (61.7% ggü. 53.5%).

Fig. 2: “Zones” and 5y dynamics of Z-Scores for S&P 500 and Stoxx 600

Source: Hérens Quality Asset Management, Reuters

Auch branchenmässig besteht ein deutlicher Unterschied: In Europa findet sich die Mehrheit der Unternehmen mit einem Z-Faktor unter 1.88 im Industriegüter- (19.6%), Immobilien- (17.4%) und Kommunikationssektor (15.2%), während es in den USA die Versorgungs- (29.3%), Nicht-Basiskonsumgüter- (20.7%) und Energietitel (10.9%) sind.

Allgemein höhere Verschuldung

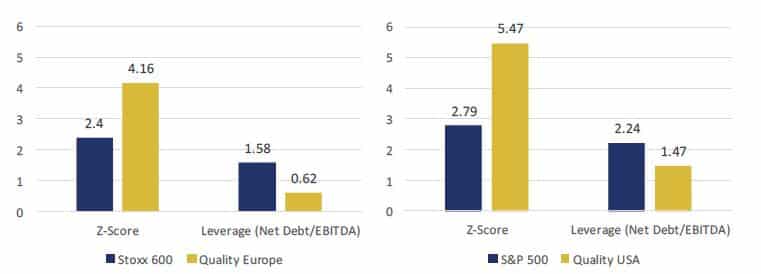

Die ausgeprägtere Verschlechterung des Z-Faktors in den USA dürfte keine Überraschung darstellen, wenn man das Volumen der zusätzlichen Verschuldung betrachtet und die Geschwindigkeit, mit der einheimische Titel diese akkumuliert haben. Gemäss Washington Post sitzen US-Firmen auf Unternehmensschulden von 10.1 Bio. USD, was 47% des BIP entspricht – ein Rekordwert seit der Finanzkrise. Und sie haben allein in den letzten beiden Jahren Schuldtitel für 1.2 Bio. USD herausgegeben. Alarmierend ist der Hinweis der Fed im Bericht vom November 2019, wonach in den letzten paar Jahren die risikofreudigsten Unternehmen für einen Grossteil der steigenden Verschuldung verantwortlich gewesen seien und die Bonds mit BBB-Rating (niedrigstes Investment-Grade-Rating) inzwischen mehr als 50% des Marktes ausmachen würden (2). Wenn es abwärtsgeht (was es eines Tages schliesslich und unvermeidlich tun wird), dann kann man sich ausmalen, wer als wehrloses Opfer dastehen wird. Deshalb sollte man die guten Früchte behalten, die faulen zurücklassen und die Fundamentaldaten als beste Gehilfen betrachten. Sie werden ebenso hilfreich sein, um „Zombies“ ausfindig zu machen (link), wie um auf Qualitätsanlagen mit soliden Bilanzen und robusten Geschäftsmodellen aufmerksam zu werden.

Fig. 3: Median Z-Score and Leverage for Quality Companies and respective Benchmarks (as of 31.12.2019)

Source: Hérens Quality Asset Management, Reuters

Das bedeutet nicht, dass ein Quality-Unternehmen keine Rückschläge erleiden und sich nicht als zumindest vorübergehend lohnendes Investment erweisen kann. Aber die Gefahr, dass dies geschieht, ist wesentlich geringer. Und wenn Unsicherheit aufzieht, dann ist Qualität wohl eine gute Voraussetzung, um sich zurückzulehnen und abzuwarten, bis der Sturm vorüber ist.

References

- Altman, Edward I. (September 1968). “Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy”. Journal of Finance: 189–209

- Board of Governors of the Federal Reserve System (November 2019). “Financial Stability Report”, available at https://www.federalreserve.gov/publications/2019-november-financialstability-report-borrowing.htm